央行再提资产泡沫:是敲打,还是政策转向?

发布时间:2021-01-27 发布者:亚时财经

所谓凡事不过三,过三必出事,这句话再一次在股市里得到验证。在货币流动性松紧问题上,央行在近一年来实际上已经远不止三次吹风了。虽然此前一直没有过于明确表示收紧,但其实每一次的用词表态都是在逐渐趋严,起码意思是传递到位了。

但回看这一年来的股市和楼市方面的魔幻行情,在经济形势不乐观大背景下,都硬生生走出了一场场匪夷所思的结构性超级大行情。

资金这样搞,是要打谁的脸?

再三暗示,屡教不改,不给面子肯定是要被修理的。

于是,今天的A股就在集体的疯长中噶然而止,沪指再度失守3600点,创业板一度跌超3%,近2500股飘绿,北上资金再度撤出。

港股通昨天集体飙涨各种创记录的各大巨头,今天大面积扑街,腾讯早盘集合竞价一度开在低开10%,港交所低开7%,场面一度把昨天抄进去的股民吓哭,到收盘依然也跌超5%。

那么,事到如今,怎么去看待央行此次的表态,是敲打,还是真的要转向?以及又怎么去看待这个市场?

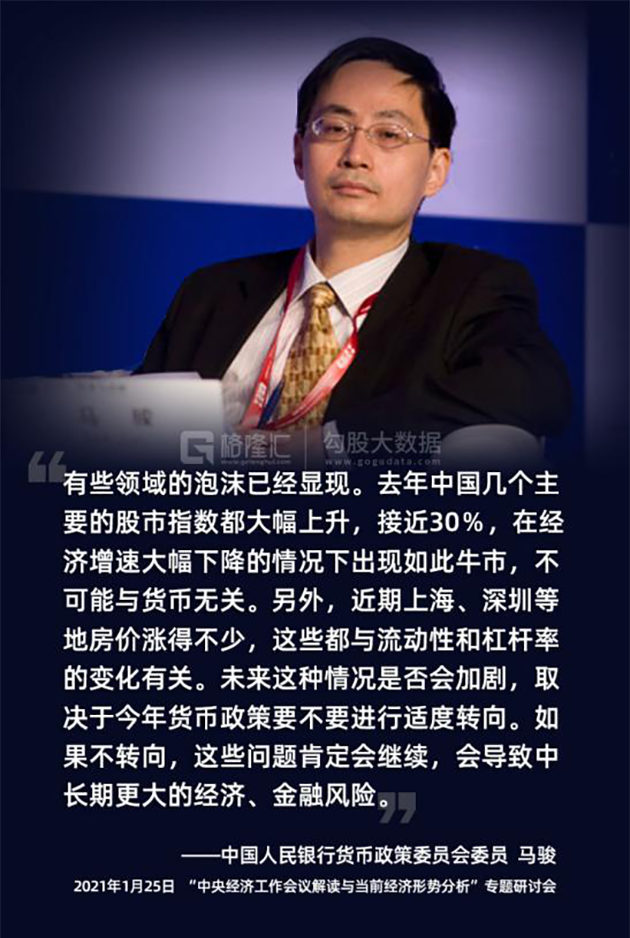

央行货币政策委员会委员马俊此番讲话精神:

1,今年起应该永久性取消GDP增长目标;

2,明确货币政策应适度转向,现在杠杆率上升太快和股市畸形牛市是与货币有关;

3,国内的下行风险主要集中在与金融相关领域,地方债首当其冲;

4,适当放松对外汇流出具体管控措施,减少人民币升值压力和出口部门压力;

5,碳中和将会给绿色金融体系带来巨大机遇。

上面的几点,每个点背后的意味其实都非常重磅,尤其对行业有方向性调整的引导意味。尤其是碳中和和绿色金融,很可能会有不错的机遇。

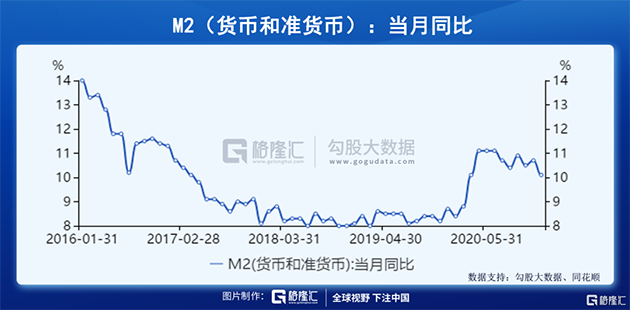

今天的股市关注的重点就是货币政策松紧问题:2020年前M2增速持续高位,前三季度宏观杠杆率上升25%,创2009年来升幅最高。市场流动性充裕,导致股市飙涨,一线核心城市房价逆势火爆等资本市场结构性畸形泡沫。如果这今年货币政策不做适度转向,这些问题肯定会继续,会导致中长期更大的经济、金融风险。

那么,国家能容忍会导致“中长期更大的经济、金融风险”的问题持续存在吗?

肯定是不可能的!

所以,货币政策进行适度转向调整可能是个大概率要做的事情,并且应该就是在今年了。现在只是这个“适度”就是如何把握的问题。

不能不转,但也不能转得太快,或者太慢。

太快,会导致一些地方政府和商业银行强烈要求要保持货币政策的连续性,或者要求转得非常慢,认为转得太快会导致项目停工、烂尾、坏账等问题。

太慢,就容易被忽略,杠杆率还会照上,股市楼市继续畸形走样,地方为了经济指标目标去不断融资发债上线项目的节奏就很难停下来,最终造成影响不痛不痒,等于没调整。

货币政策调整的核心关键——M2的增速,此前中央的多次经济工作会议就有定调:宏观政策要保持连续性、稳定性、可持续性,不急转弯,把握好政策时度效。标准上要保持货币供应量和社会融资规模增速同名义经济增速基本匹配。

2020年的GDP增速因为疫情打乱节奏,2021年实际GDP增速大概会在8.5%左右,加上两个百分点的通货膨胀率就是10.5%,那么如果M2的增速也要达到这个水平,那肯定还是会继续宽松。

因为,2020年的疫情导致GDP的基数下降,又导致2021年的增速过高,这却不是常态。GDP长期走低才是确定大趋势,2019年的才有6%,加上2%左右的通胀,那么常态下的增速应该8%左右。

但因为疫情冲击需要逆周期调节,目前M2的实际增速在10%之上,这个数值肯定是高的。

如果未来国内从疫情中走出,经济商业活动回归到常态,GDP增速回归到6%或者以下,那么M2的增速下探空间就值得注意了。

但考虑海外疫情至少未来2年都看不到头,国内保经济压力犹存,适度力度的流动性刺激是必要的。

不过话说回来,如果对比美国不顾债务风险红线动不动抛出上万亿美金的刺激方案,中国在货币政策方面的把握度还是杠杠的!

其实,回顾近两年来的货币政策走向,央行的每一次态度一直循序渐进的明确变化:

从控制控股杠杆率、到保持适当宽松,再到灵活适度,精准导向,保持流动性合理充裕,再到现在的明确货币政策转向,实际上除了根据实体经济指标、通胀情况外,还有股市和楼市的泡沫波动情况。

这真的是针对市场进行精准及时导向的严格执行。

先看2020年楼市的房价情况。虽然房住不炒精神一直在喊,2020年大部分二三线非核心城市房价是在跌了,但一线核心城市的房价该涨的还在疯狂排队抢购,东莞飙涨47.11%,深圳楼市全年上涨14.1%,广州上涨7.5%,北京、上海涨了6.3%。

股市方面,2020年的A股首次出现最极端的机构基金极端抱团,创业板指数表现吊打全球其他主要市场,远远跑赢因为抱团互联网科技龙头FAAMG带起来的美股纳指。

中国的股市楼市现状,跟美国几乎一模一样。这背后,当然也是马俊所说的“货币的问题”,虽然无意于抬升股市,但最终还是导致一部分资金脱实向虚,溢出到金融市场空转,最终催生现在的结构化泡沫。

在过去的一年,仅仅在A股就发行了超过1200只基金,净值增长超4万亿元。私募基金也发行了2.17万亿元,新发产品1.3万只,其中百亿级私募数量激增,千亿级私募巨兽首次大批量涌现。

甚至这种资金还通过港股通溢出到了港股市场,去抄底估值更低以及赛道更性感的互联网科技巨头、新经济、生物科技等优质公司。

南下资金今年还不到1个月,就净流入超过2600亿港元,港股通开通到现在累计接近2万亿港元。在去年,可通过港股通渠道投资港股的股票型公募基金总规模一年飙涨了2740亿元。

然后,这些南下的天量流动性一下子就把港股这些核心的各领域巨头给炒上了天。

客观讲,楼市维持持续平稳,股市呈现持续繁荣,是国家想要看到的,但如果在短期出现极端暴涨暴跌波动,肯定不行。

因为无论股市楼市,追涨杀跌都是普遍心态,短期暴涨,容易带来加各种疯狂上杠杆,但如果泡沫突然刺破暴跌,那是会出大问题的。

这几年国家最关键的工作核心指导思想只有一个字“稳”,这工作思想也是包括对资本市场监管在内的。

所以,我们可以看到,每逢股市楼市急涨太多了,必然会有风吹出来压一压。比如前阵子的机构疯狂抱团被喊话“偷懒赚快钱”不可为,然后白酒、科技、医药等就崩了。

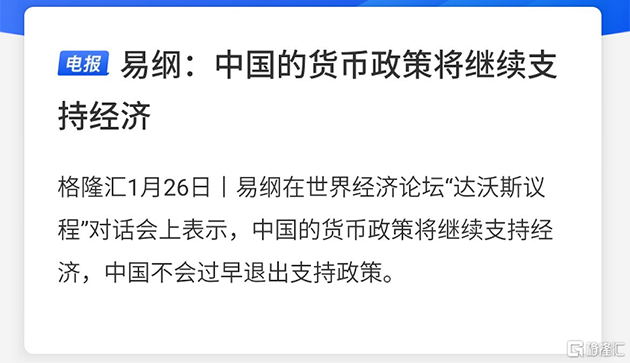

但一下跌多了,也会有及时雨。比如A股今天对马俊的表态吓得暴跌,恐慌气氛准备蔓延,然后今天盘后,话事权更大的易纲表态了:“不会过早退出货币支持政策”。

这就是“打一巴掌,给个红枣”的节奏。

对于A股这种“一松就乱,一紧就死给你看”的市场,央妈真是操碎了心。

现在的股市很疯狂,楼市也很疯狂,这背后无非是流动性的问题。自2017年开始,国家在货币政策上,基于货币与融资规模增速与名义GDP基本匹配思路,M2已经实质性从两位数进入个位数的收紧阶段,只不过这种收紧政策在去年的疫情冲击下被踩了个急刹车。

流动性并不是为了救股市,而是救经济。疫情终究还是会过去,流动性回归“匹配GDP增速”也是必然会到来。

但A股的尿性在那里,央妈的理性和母性也在那里,两者从来都是相互博弈的矛盾统一体。

其实在“稳”字统筹一切的背景下,只要别炒太过头,以中国股市的超级景气未来,一样是会吃得很香的。

原标题:央妈再提资产泡沫:是敲打,还是政策转向?

编辑:KoKo

格隆汇授权亚时财经发布。

热门话题更多>>

国务院国资委网站3月31日发布消息,经报国务院批..[查看详细]

2021-04-01 10:43

3月份中国制造业采购经理指数、非制造业商务活动指..[查看详细]

2021-03-31 10:20

联合国粮农组织公布的数据显示,2021年2月份,..[查看详细]

2021-03-25 15:22

3月22日,中国电子信息产业发展研究院发布的《2..[查看详细]

2021-03-22 16:53

风电板块走强,节能风电拉升涨停,大金重工涨超6%..[查看详细]

2021-03-19 10:47

3月18日,国家互联网信息办公室、公安部加强对语..[查看详细]

2021-03-18 19:36

1-2月份,在以习近平同志为核心的党中央坚强领导..[查看详细]

2021-03-15 14:41

3月11日,国务院总理李克强在人民大会堂三楼金色..[查看详细]

2021-03-12 10:00

今日,核电板块走强,整个指数大涨4%。截至发稿,..[查看详细]

2021-03-08 15:11

今天上午,十三届全国人大四次会议在人民大会堂开幕..[查看详细]

2021-03-05 15:06