中国财政部:引导国有金融机构回归本业

发布时间:2020-12-17 发布者:亚时财经

12月16日,中国财政部重磅发布《关于国有金融机构聚焦主业、压缩层级等相关事项的通知》,要求引导国有金融机构围绕战略发展方向,突出主业,回归本业,“清理门户”,规范各层级子公司管理,严格并表管理和穿透管理,规范关联交易,加强商誉品牌管理,促进国有金融机构持续健康经营。

通知明确,存在不符合规定情形的国有金融机构,应于三个月内制定整改落实方案,明确聚焦主业、压缩层级的时间表、路线图,报经财政部门认可后实施。国有金融机构应每半年一次将整改情况作为报告事项向董事会报告,并在规定期限内完成整改。

不得进行虚假注资、循环注资

通知强调,国有金融机构对所属各级子公司的出资应当依法合规,资金来源应当为真实自有资金。除国家另有规定外,不得以受托管理资金、债务资金等非自有资金出资;以非货币财产出资的应当依法进行资产评估。

国有金融机构及其所属各级子公司之间不得进行虚假注资、循环注资,一般不得通过股权质押进行融资。除财务投资外,国有金融机构所属各级子公司不得反向持有母公司股权,国有金融机构所属各级子公司之间不得交叉持股。

要求突出主业、做精专业、内部分业

通知明确,国有金融机构应当明晰发展战略,按照突出主业、做精专业、内部分业的要求,审慎有序开展金融综合经营。

竞争性国有金融机构应当根据发展战略建立产业目录,扶优限劣,坚决退出偏离主责主业、长期无财务回报的领域,推动资本向核心主业集聚。

除国家政策另有规定及金融投资运营公司外,国有金融机构境内控股或实际控制的持有同类金融业务许可证的同级子公司原则上只能为一家。

另外,通知明确,国有金融机构法人层级应与自身资本规模、经营管理能力和风险管控水平相适应,除金融投资运营公司外,包括国有金融机构本级在内,实质开展经营业务的法人层级原则上不得超过三级。

国有金融机构应当按照“有放有收”的原则,推动各级子公司完善授权经营体系,严格执行授权管理制度。原则上属于一般经营性事项的权限可适当放宽,国有股权比例增减变动等涉及股东资本权益的事项应从严设定,授权管理权限应随着企业层级延伸逐级递减。

应在内部建立风险隔离机制

通知对风险管控和隔离、穿透管理关联交易等也做出了明确要求。

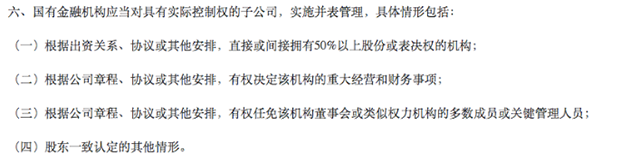

在并表方面,通知表示,国有金融机构应当对具有实际控制权的子公司,实施并表管理,具体情形包括四种:

通知明确,国有金融机构应当对控股和实际控制的各级子公司进行穿透管理,依法提名股权董事在所属重点子公司担任董事,根据国有金融资本管理统一规制,按合并口径落实财务管理、绩效考核、薪酬管理、工资总额、产权管理等有关事宜。

提及风险隔离机制,通知要求,国有金融机构应当在内部建立有效的风险隔离机制,对所属子公司之间的交叉任职、同业往来、信息共享、运营后台、共享营业设施等进行合理隔离,有效防控风险。

国有金融机构应当加强关联交易管理,建立关联交易报告制度,确保关联交易依法合规、公开透明,不得通过各种手段隐匿关联交易和资金真实去向,不得通过关联交易开展不当利益输送、规避监管规定,不得违背公平竞争规则、破坏市场秩序。

国有金融机构应当严格管理内部融资、担保等事项,防止资金无效空转,避免滋生虚假交易。

加强声誉管理 严禁出售出借名号和挂名经营

近年来,声誉管理逐渐成为金融机构发展过程中愈发重要的一部分,也有助于避免部分风险事件扩散引发更大的不良影响。

通知明确,国有金融机构应当加强声誉管理,原则上不得将机构名称、专用简称、商标标志等用于不具有实际控制权、不纳入并表管理的机构,严禁出售出借名号和挂名经营。

监管部门已多次强调信息披露的重要性。此次通知强调,国有金融机构应当加强信息披露,在非涉密事项范围内,及时在官网上公布所属各级子公司名单,以及使用机构名称、专用简称、商标标志等标识的机构名单,并做好实时更新。

避免盲目“铺摊子” 确保金融资源用在“刀刃上”

光大银行金融市场部分析师周茂华表示,目前我国处于全面深化改革开放和经济动能转向创新驱动的阶段,需要充分发挥金融服务经济转型升级、助力薄弱环节和战略性新兴产业发展的功能。国内金融行业要在专的基础上精益求精,提升服务效率,在推动金融业高质量发展的同时,也有助于降低金融行业整体风险。

周茂华强调,通过引导国有金融机构聚焦主业,压缩层级,有助于提升决策效率,加强国有资本管控力,提升监管效率,确保金融资源能最大程度用在“刀刃上”,更切实有效支撑实体经济薄弱环节、战略性新兴产业等方面。

“目前我国已转入高质量发展阶段,需要避免国有金融机构盲目‘铺摊子’,减少国有金融机构同质化竞争,加快推动多元化差异良性金融市场竞争环境建设。”周茂华称。

编辑:KoKo 前海金融城邮报授权亚时财经发布。

特别声明:本站转载或引用之图文若侵犯了您的合法权益,请与本站联系,本站将及时更正、删除。版权问题及网站合作,请通过亚时财经邮箱联系:asiatimescn@sina.com热门话题更多>>

国务院国资委网站3月31日发布消息,经报国务院批..[查看详细]

2021-04-01 10:43

3月份中国制造业采购经理指数、非制造业商务活动指..[查看详细]

2021-03-31 10:20

联合国粮农组织公布的数据显示,2021年2月份,..[查看详细]

2021-03-25 15:22

3月22日,中国电子信息产业发展研究院发布的《2..[查看详细]

2021-03-22 16:53

风电板块走强,节能风电拉升涨停,大金重工涨超6%..[查看详细]

2021-03-19 10:47

3月18日,国家互联网信息办公室、公安部加强对语..[查看详细]

2021-03-18 19:36

1-2月份,在以习近平同志为核心的党中央坚强领导..[查看详细]

2021-03-15 14:41

3月11日,国务院总理李克强在人民大会堂三楼金色..[查看详细]

2021-03-12 10:00

今日,核电板块走强,整个指数大涨4%。截至发稿,..[查看详细]

2021-03-08 15:11

今天上午,十三届全国人大四次会议在人民大会堂开幕..[查看详细]

2021-03-05 15:06