高盛: 科技股泡沫将再次来临

发布时间:2020-07-05 发布者:亚时财经

随着近期美联储大放水的环境下各类资产的不同变化,高盛指出,美国新老“韭菜”的操作在大类资产选择上也呈现明显代际差异,老一代投资者继续抛售,新一代投资者仍在追涨,高盛看到了科技股泡沫的幻影。

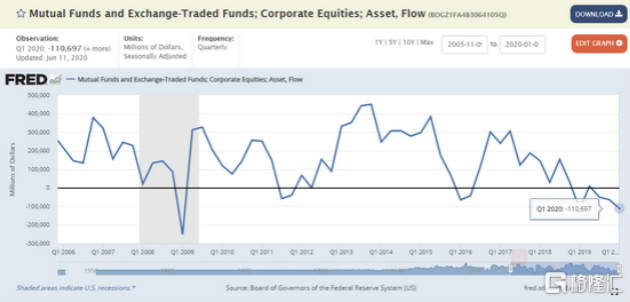

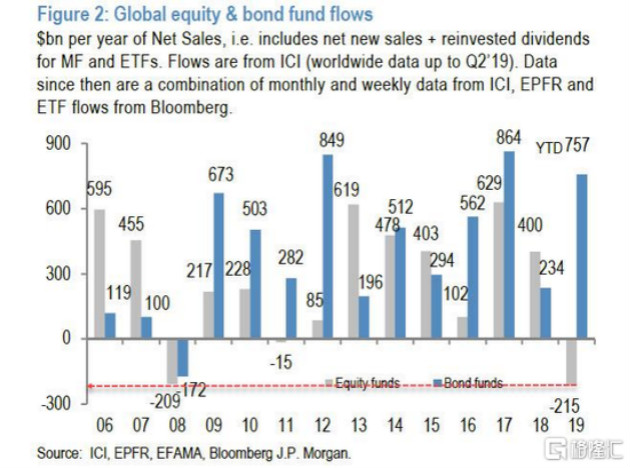

先把时间回溯到2019年第四季度,在美股刚刚创下连续十年牛市的最新纪录后,美国银行间回购市场遭遇罕见“钱荒”,美联储随即重启“扩表”操作,强力干预稳定市场,但仍使得2019年的全球股、债基金资金流出量达到历史高峰,美国风险资产的资金流出也创下了2008年金融危机以来的新高。

(图源:格隆汇)

(图源:格隆汇)

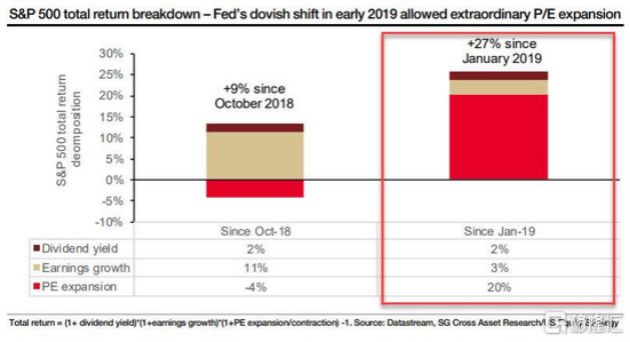

投资者逃离风险资产,是因为他们意识到市场处于不可持续的、被美联储人为推升的高位。下图显示了2018年和2019年标普500成分股总回报分析,自2019年以来,来自股息和盈利的增长仅占2%和3%,但来自PE膨胀的占比达到20%。

(图源:格隆汇)

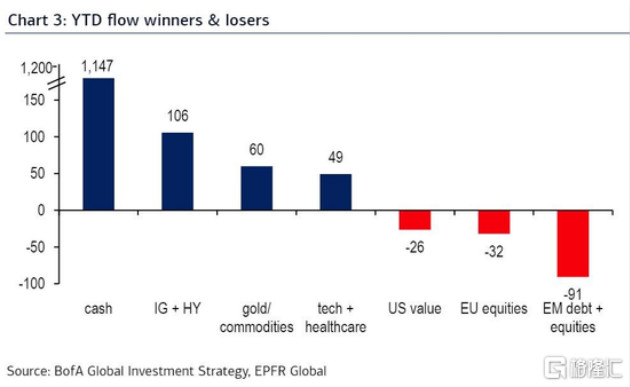

时间拉回到今年5月,尽管美股已经经历了疫情导致的暴跌和随后的强劲反弹,再次冲击新高,而美国银行发现投资者同样再次逃离风险资产、逃入现金,并向货币市场投入了数百亿美元。 鉴于美联储正在购买企业债券ETF以及苹果(Apple)和伯克希尔哈撒韦(Berkshire)等“中产阶级”中坚企业的债券,投资者再次大举抛售股票基金ETF,投资者也将资金投入联储兜底的“无风险”债券市场。

(图源:格隆汇)

在接下来的两个月,资金逃离各类风险市场、涌入风险较低的货币市场的趋势仍然存在,但货币市场基金的情况却与此前不同,根据最新的EPFR资金流动数据,6月的最后一周美国货币市场基金出现了288亿美元的流出,根据美国银行的Michael Hartnett称,这是自19年12月以来最大的货币市场基金赎回。即便如此,即使是最近一次资金从货币市场基金流出,仍有超过1.1万亿美元的现金涌入了货币市场。

随着美联储继续放水成为美股高涨的唯一因素,美联储在上个月的后两周接连启动了最后两项紧急借贷工具以支撑企业债券市场,但投资者资金不仅仅流入了债市(上周为153亿美元),还有更多的资金流入了黄金(420亿美元上周);尽管美股涨势依旧,但上周仍约有71亿美元流出美股。

(图源:格隆汇)

综上,观察不同资产类别之间的资金流动就会发现,股票是唯一一个几乎一直遭受资金流出的风险资产,而新资金被配置到黄金、债券,以及大部分的现金。 这当然不仅仅是2019年的问题,2019年末美联储重启回购,投资者抛售股票和基金买入许多被拉高的资产,但类似的情况在最近再次出现。但是,因为2020年的美股“散户热潮”,数百万的新韭菜疯狂炒作“破产概念股”。

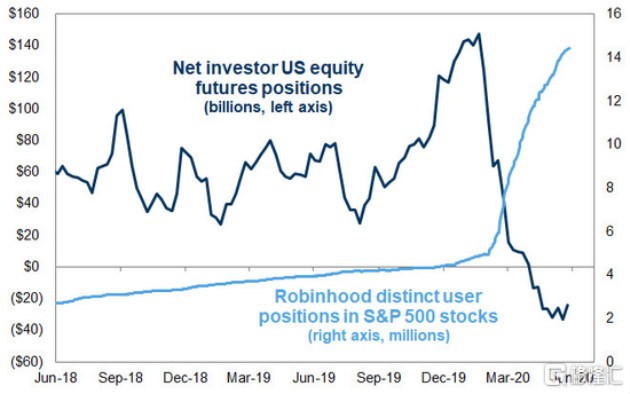

那么,目前的情况有什么不同呢?答案来自高盛对冲基金销售主管托尼-帕斯夸里洛(Tony Pasquariello)。他写道,尽管总体上散户投资者在抛售股票,但并非所有散户投资者都是如此,因为散户投资者已经出现了非常明显的代际差异。

“美股散户之间存在分歧,老一代投资者在继续卖出共同基金和ETF,而年轻一代的投资者仍像1999年时那样交易股票。 在某种程度上,这个价值6.4万美元的问题是……我们处于散户周期的哪个阶段?在经历了90年代末(的科技股泡沫)之后,我倾向于认为近期的乐观情绪还可以持续更长时间。”

(图源:格隆汇)

高盛甚至指出,随着老一代美股韭菜将股票卖给他们的子女,科技股泡沫将再次来临。

原标题:老韭菜跑路、新韭菜接盘 高盛称看到科技泡沫的影子

来源:新浪美股

编辑:唐浩(实习);责任编辑:SHAN

格隆汇授权亚时财经发布。

特别声明:本站转载或引用之图文若侵犯了您的合法权益,请与本站联系,本站将及时更正、删除。版权问题及网站合作,请通过亚时财经邮箱联系:asiatimescn@sina.com热门话题更多>>

国务院国资委网站3月31日发布消息,经报国务院批..[查看详细]

2021-04-01 10:43

3月份中国制造业采购经理指数、非制造业商务活动指..[查看详细]

2021-03-31 10:20

联合国粮农组织公布的数据显示,2021年2月份,..[查看详细]

2021-03-25 15:22

3月22日,中国电子信息产业发展研究院发布的《2..[查看详细]

2021-03-22 16:53

风电板块走强,节能风电拉升涨停,大金重工涨超6%..[查看详细]

2021-03-19 10:47

3月18日,国家互联网信息办公室、公安部加强对语..[查看详细]

2021-03-18 19:36

1-2月份,在以习近平同志为核心的党中央坚强领导..[查看详细]

2021-03-15 14:41

3月11日,国务院总理李克强在人民大会堂三楼金色..[查看详细]

2021-03-12 10:00

今日,核电板块走强,整个指数大涨4%。截至发稿,..[查看详细]

2021-03-08 15:11

今天上午,十三届全国人大四次会议在人民大会堂开幕..[查看详细]

2021-03-05 15:06