摩根大通最新市场展望:股市和经济的正在背离

发布时间:2020-07-18 发布者:亚时财经

导读:2020年的新冠疫情后,美股在短暂下跌后基本上修复了失地,大量的科技企业创了历史新高。在十年期国债收益率只有0.7%的背景下,创新高的股票市场依然看上去具有吸引力。当然,这一次的不同是整体估值水平出现了跳升,股票市场的表现和企业基本面有所脱钩,2020年标普的盈利会出现大幅度下滑。另一边,我们看到价值股相对成长股出现了极度的低估,”价值因子已死“成了2020年华尔街最热议的话题。(2020年表现最差的是价值因子,下跌18%,表现最好的是动量因子,上涨5%)

从美国经济角度出发,本次疫情对美国经济影响仅次于1929年的大萧条。同时长期经济增长要素在恶化(主要是人口要素),贫富差距继续创历史新高。全球股市今年表现最好的是中国市场,取得了少有的正收益。事实上过去15年中国市场表现也是全球最好,年化收益率达到了11.3%(不是指A股,而是MSCI中国)。在这一篇JP Morgan的最新市场展望中,我们会看到过去一个季度美股和全球股市,经济的全貌。本文由志愿者戴国晨翻译。

美国股票市场

标普500历史高低点位:随着市场反弹和预期盈利恶化,目前的预期市盈率超过了前两次市场高点时的水平。但是10年期利率下行到了创纪录的0.7%,使股票在目前的状况下相比债券仍具吸引力。

标普500估值水平:估值指标出现分化,预期市盈率和价格现金流比显示严重高估,而结合固定收益市场的股票利润率-Baa公司债利率显示略有低估。在市盈率估值上,预期市盈率由于预期盈利恶化表现出高估,而采用历史盈利计算的席勒市盈率则处在长期均值水平。

市盈率vs未来收益率:标普500预期市盈率和未来的收益率呈清晰的负相关,也即高估值会透支未来的上涨空间。目前的市盈率对应在未来的1到5年,美股预期年化收益率接近零,不过随着未来企业盈利情况逐渐改善,2021年估值有望降低。

公司盈利情况:受新冠疫情影响2020年标普500盈利预期大幅下滑,其中各个板块受冲击的程度不同,境况最糟的是被需求和供给双重压制的能源企业。目前市场预计2021-2022年盈利会大幅回升。

分红情况:虽然盈利水平受疫情压制,但标普500整体分红率保持稳中有升,股票回购也并未暂停。

价值vs成长:随着投资人对成长股的热捧,目前价值股相对成长股极度低估,接近1999年互联网泡沫时的水平,对冲基金AQR掌门人Cliff Asness今年5月也撰文《价值因子已死?》,表达了对价值因子反转的期待。

行业表现:今年表现最差的板块是能源和金融,表现最好的是科技和可选消费。科技板块自2009年低点以来实现了十年十倍的优秀回报,而且当前估值只略高于其他行业。

因子表现:今年动量因子(+5.2%)又摘得桂冠,成为唯一的正收益因子,价值因子(-18.1%)则排名垫底。各因子长期表现都为正值,但短期波动巨大,其中价值因子的年化波动率高达17.7%,仅次于小市值因子。

年中回撤vs年末回报:珍惜每一次大幅下跌的机会,标普500过去40年中年线收阴的概率约为25%。

市场波动率:疫情期间波动率指数VIX曾触及80%,相当于08年金融危机高点。目前VIX回落到30%左右,仍比长期均值高出约一倍。

历史回撤:新冠疫情和原油价格战宣告了十余年长牛的终结,市场以极快的速度步入熊市并反弹,从下跌比例上看,本次熊市仅下跌34%,和1929年的下跌86%相比相距甚远。1929年才是真正的严冬,巴菲特的老师格雷厄姆曾折戟于此,从此形成了买破净股的谨慎投资风格。

指数长期表现:在一百多年的漫长岁月里,每次下跌不过是一个小浪花,只有在对数坐标下才能窥见踪迹。

美国经济情况

历史上的大萧条:本次疫情对美国实际GDP的预计影响大于二战后的萧条时期,仅次于1929年大萧条。

GDP组成:消费在美国整体GDP中占比约70%,这也是受疫情影响最大的部分。

新冠疫情:美国的新冠疫情随着经济重启再创新高,死亡人数也开始上升。

经济活动高频数据:不同行业复苏情况差异较大,贷款和出行指标回暖,餐饮,旅游,酒店和航空仍在低位徘徊。

消费金融:消费者的资产负债表相当健康,债务只占总资产13%,低杠杆率降低了危机的风险,也为后续的经济复苏带来充足空间。

贫富差距:目前美国的贫富差距达到了历史高点,前10%收入的人群获得了整体收入的50%,并在扣除支出后有30%的节余,而后90%收入的人群支出约等于税后收入,无法存钱投资。长此以往投资的差异会带来贫富差距的进一步扩大。

长期经济增长要素:随着移民政策收紧和出生率下滑,未来10年的美国的人口增长会进一步降低,GDP增长只能寄希望于人均产出的提高——期待新的科技进步。

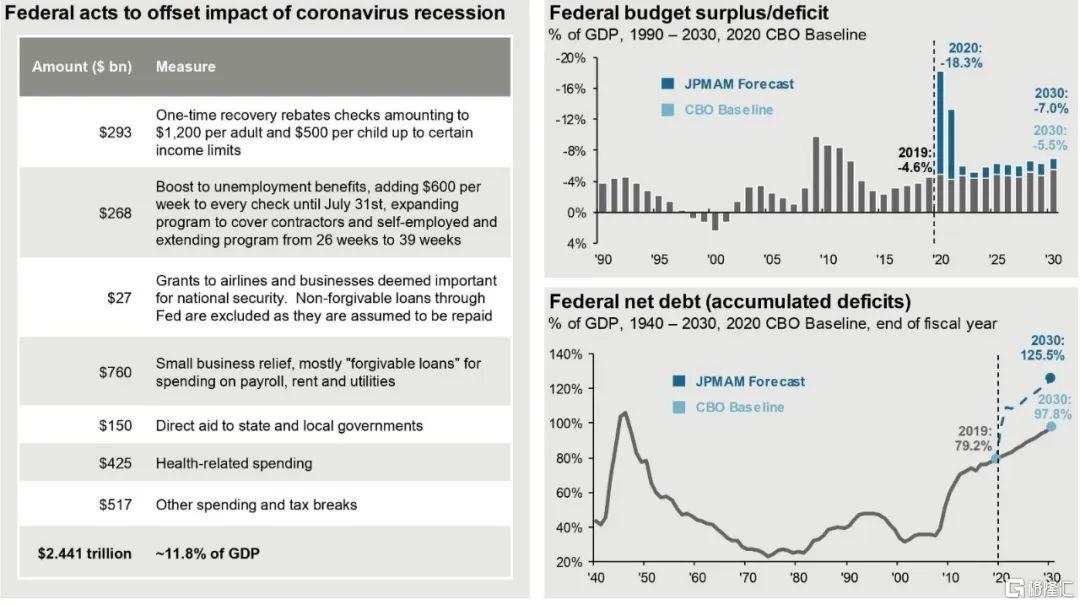

政府债务:随着疫情中政府的一系列刺激举措,联邦政府债务规模和赤字水平也进一步扩大,预计到2021年底政府债务GDP比率会超过二战时期的水平。这些刺激举措无法直接扭转经济萧条,但可以缓解消费者和企业在疫情中的损失,帮助经济在疫情过后更好的进行恢复。

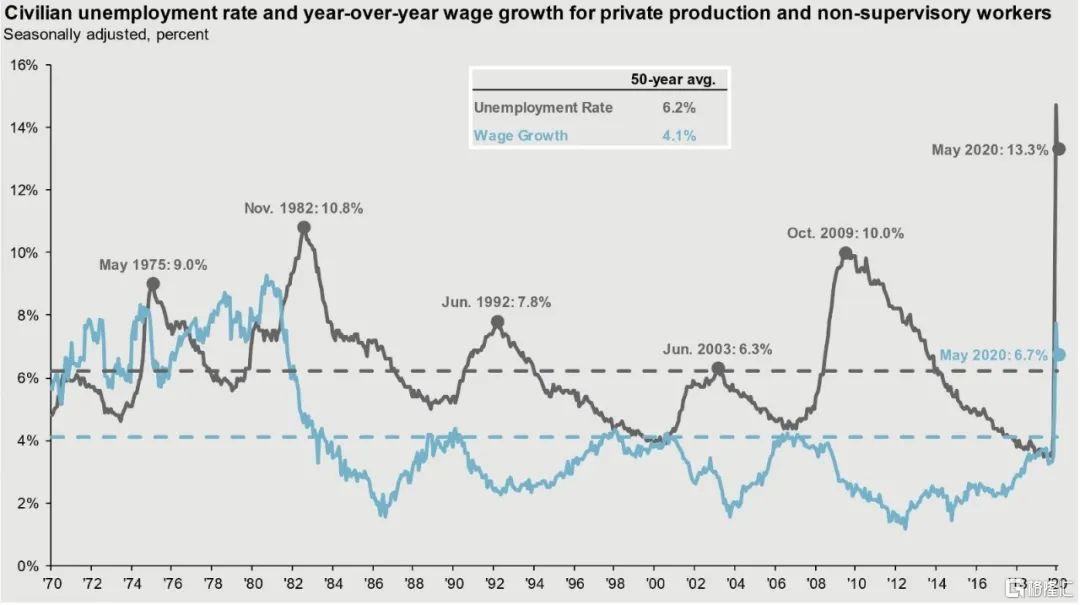

失业率vs工资水平:在自由经济周期中两者一般呈负相关,本次疫情扭曲了这一关系。今年2月份失业率曾达到50年以来的低位(3.5%),之后随着疫情攀升到1929年大萧条以来的高位(14.7%)。

商业周期:疫情之中商业不确定性大幅上升,企业纷纷减少雇佣,降低投资。

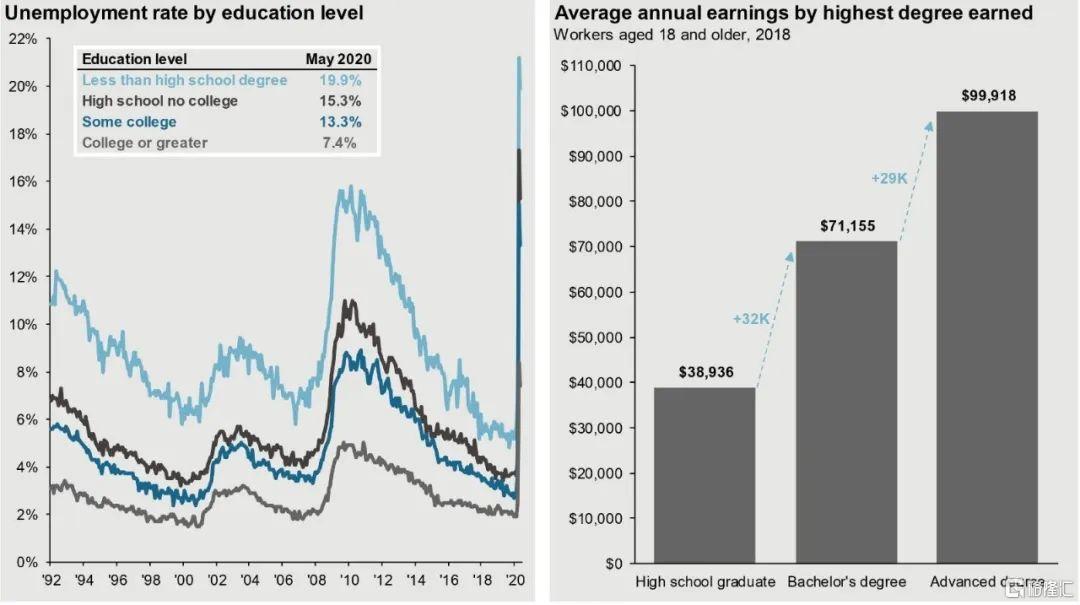

失业率/收入水平vs教育水平:读大学改变命运,如果改变不了——再读个研究生或者博士。

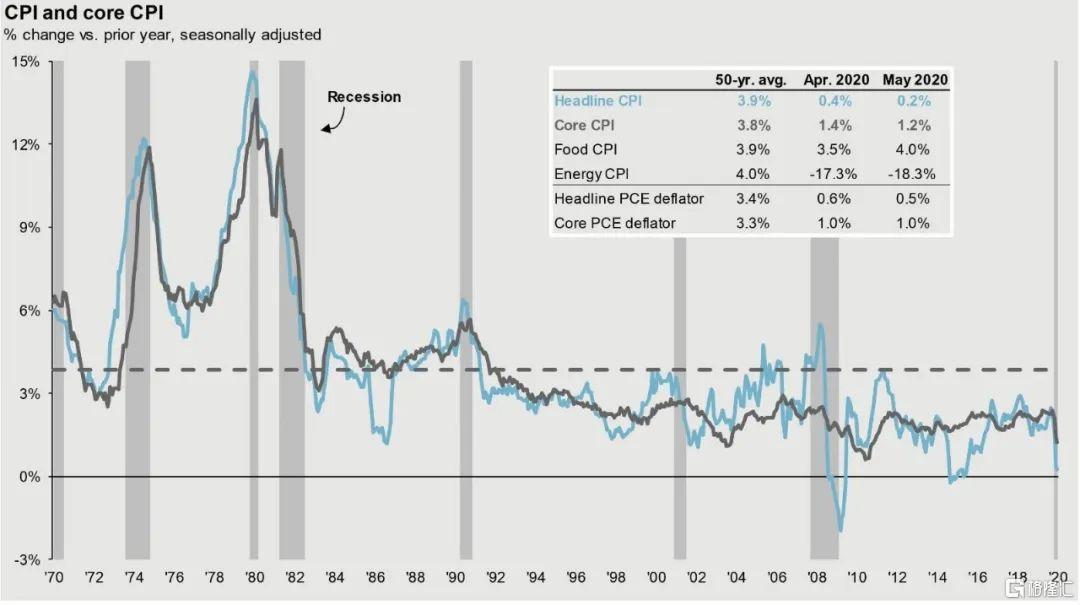

通胀情况:短期内原油下跌推动通胀进一步下行,但是一旦经济稳定之后,在目前的财政政策和货币政策下可能面临中期的通胀风险。

美元情况:美国贸易赤字逐渐降低,与其他国家10年期国债利差收窄。

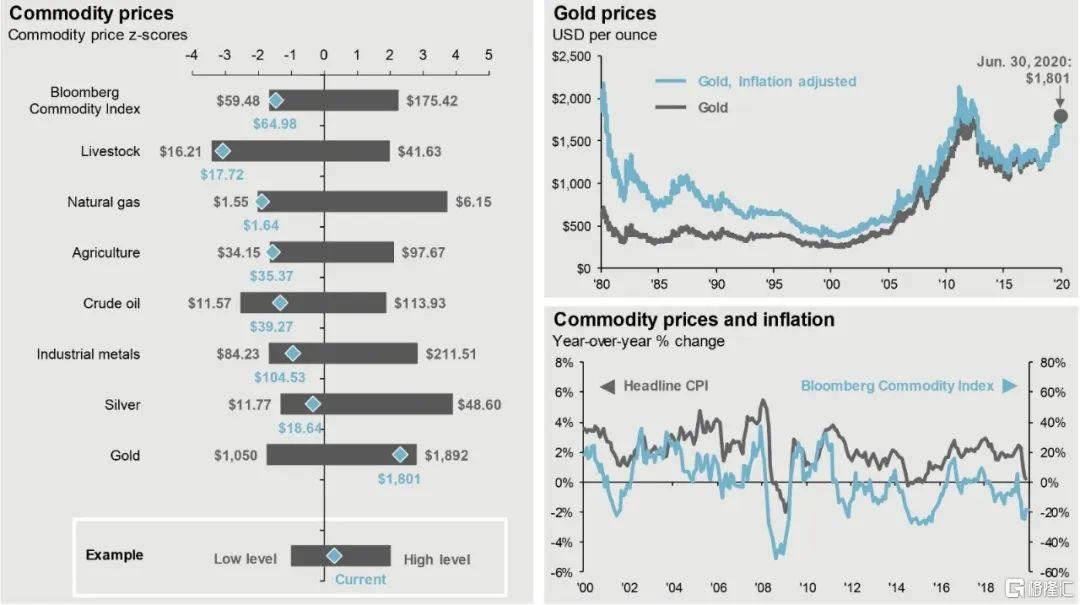

原油情况:受疫情和价格战影响,原油价格今年创出20年以来新低(11.57美元/桶),目前快速反弹到39.27美元/桶的水平。美国原油库存回到2017年高位,活跃钻井数新低。

美国固定收益市场

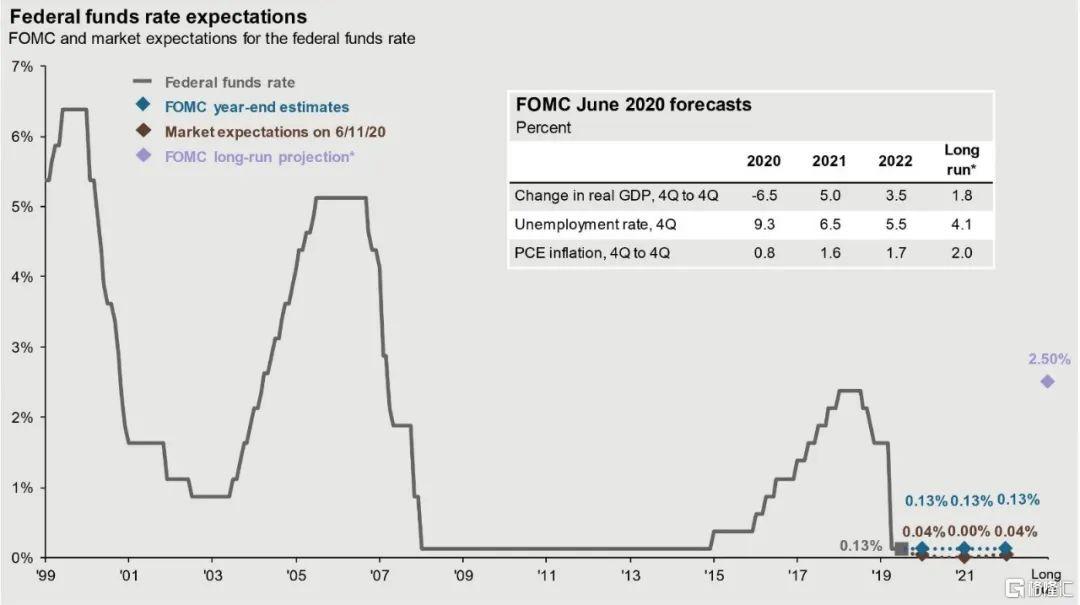

美联储利率:美联储在本次危机中反应迅速,将利率降至0-0.25%区间,并开启无限量资产购买为市场注入流动性,同时美联储工具库中还有更多手段以应对未来的刺激需要。最新的6月FOMC会议上,鲍威尔表示“甚至还没考虑过考虑加息”,进一步强化宽松预期。

美联储资产负债表:疫情期间美联储迅速扩表3万亿,并还有可能进一步扩张。

长期利率vs通胀:10年期名义利率达到历史低位,实际利率降为负值,此时投资者会追求一切能带来正实际回报的资产。

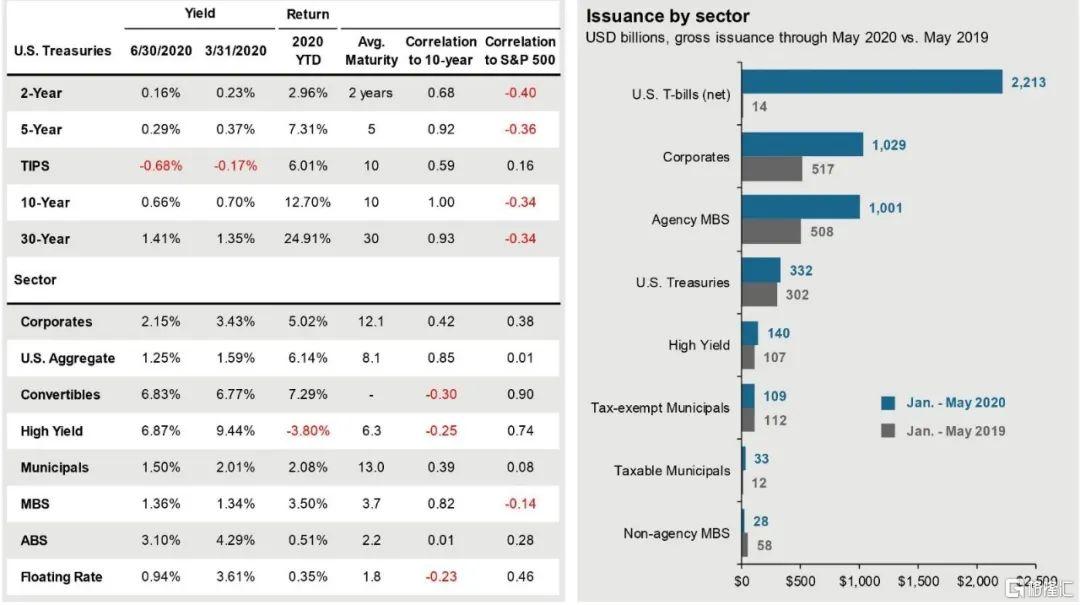

固定收益市场概况:受益于美联储的无限量购买,Q2相比Q1利率整体下行,公司债和高收益债的信用利差也有所缩小。

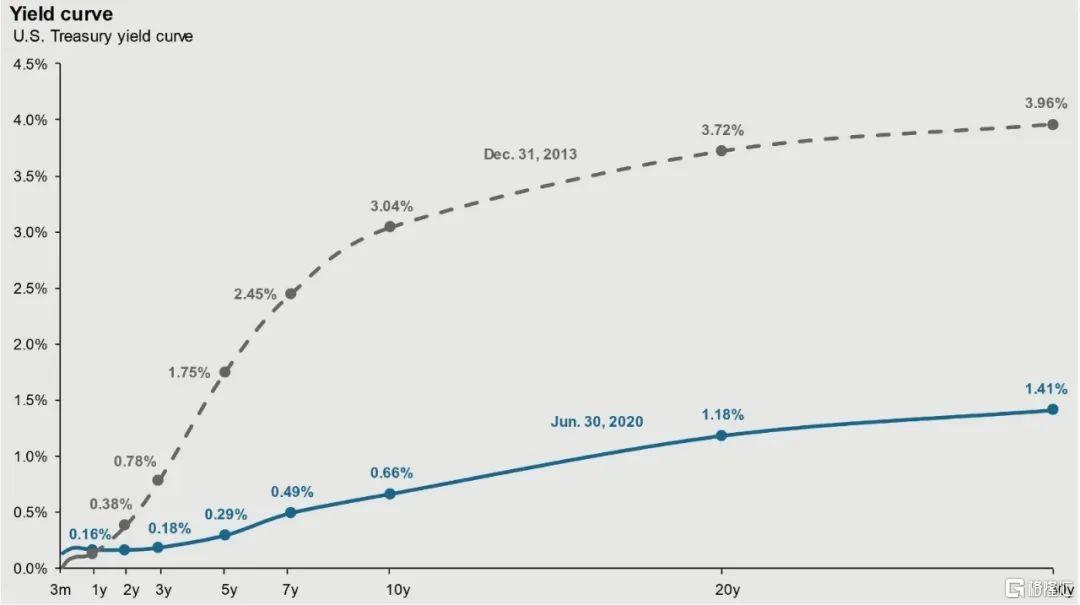

收益率曲线:曲线扁平化——长期利率大幅下行。

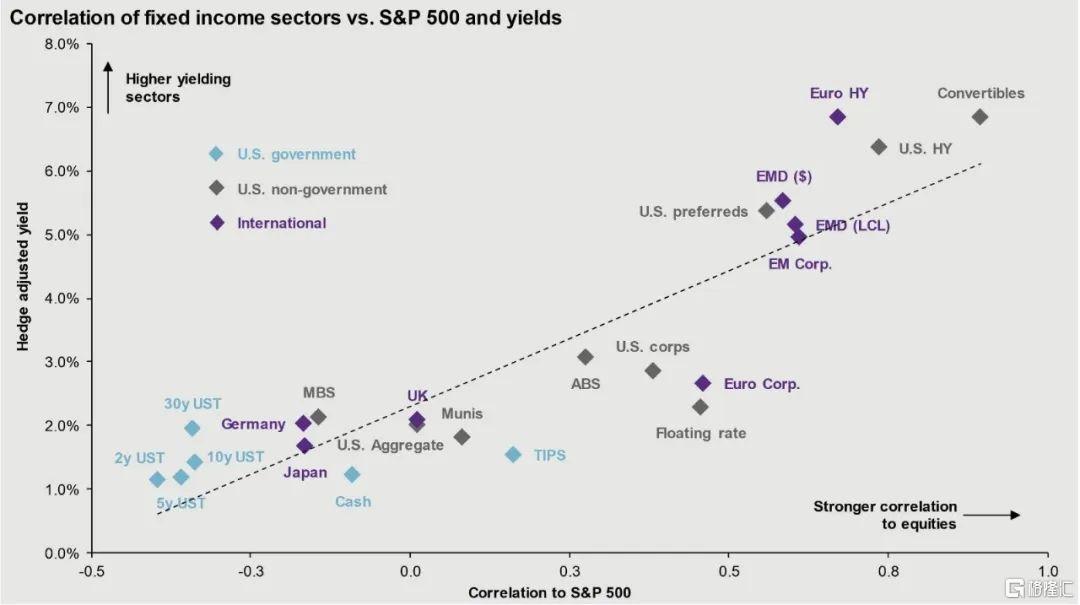

固收市场收益率与股票市场相关性:相关性越高风险越大,收益率也越高,最接近股票的品种为可转债。

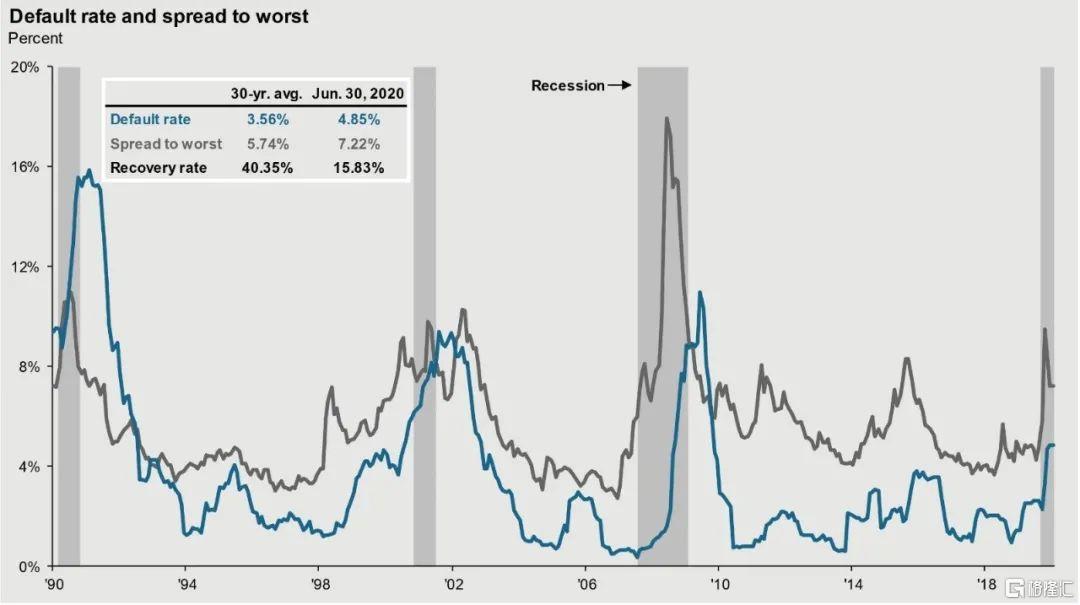

高收益债:高收益债违约率上升到4.85%,仍远低于08年金融危机期间的高点(11%)。

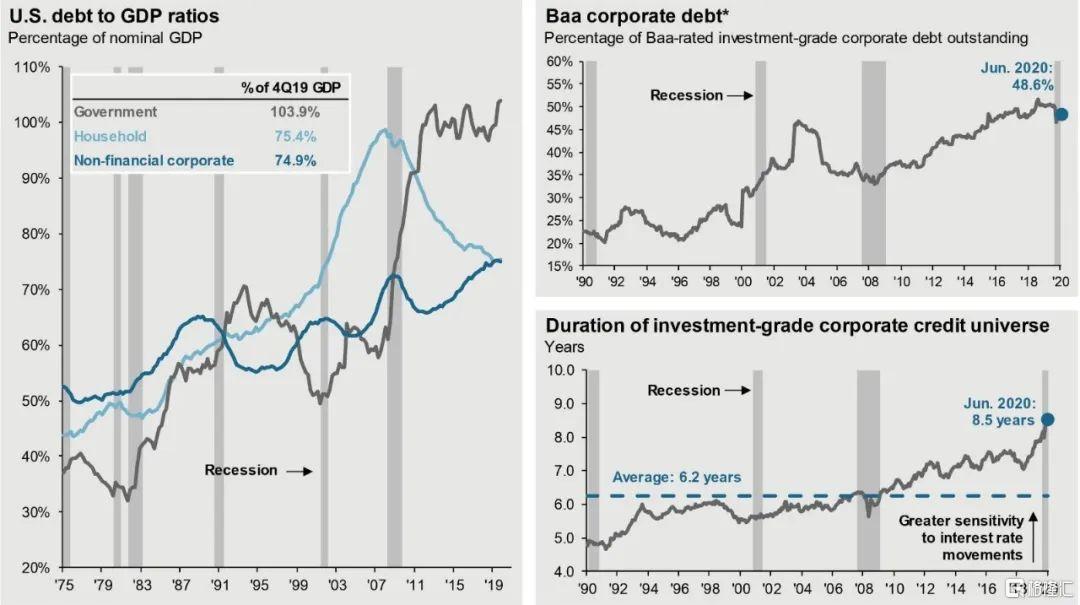

公司债务:非金融企业债务GDP占比超过了08年金融危机时的水平,同时投资级债务的久期升至历史高点,低利率环境下公司越来越倾向于长期借款,同时也使债务对利率变动更加敏感。

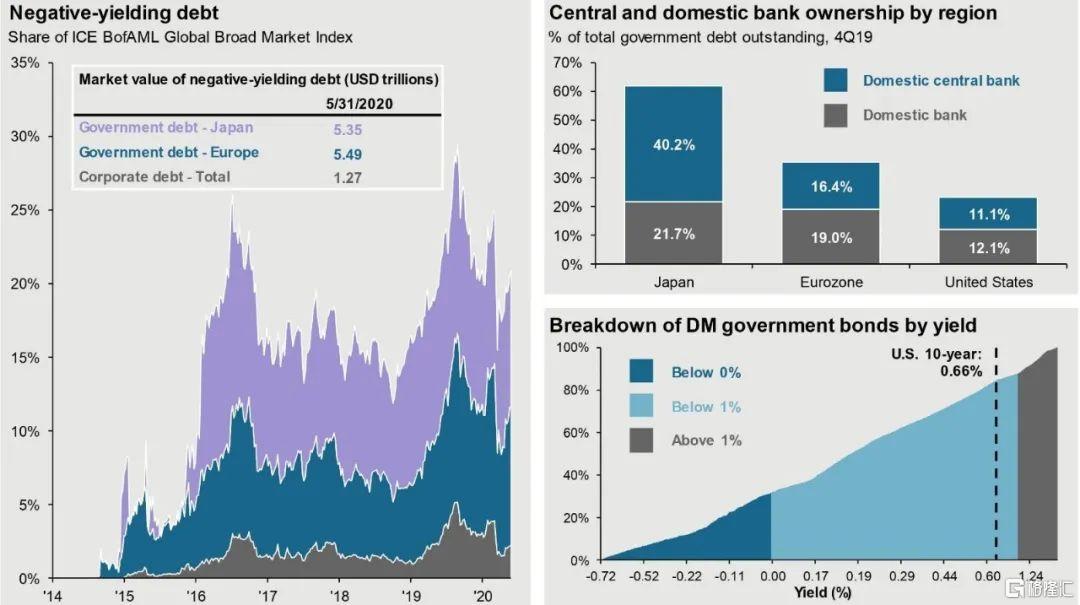

负利率债:负利率主要出现于欧洲和日本主权债务,其中日本央行购买本国国债比例高达40.2%,这也是安倍经济学刺激政策中的重要一环。

债券市场流动性:债券流动性国债>投资级债券>高收益债,整体流动性美国>欧洲>日本。

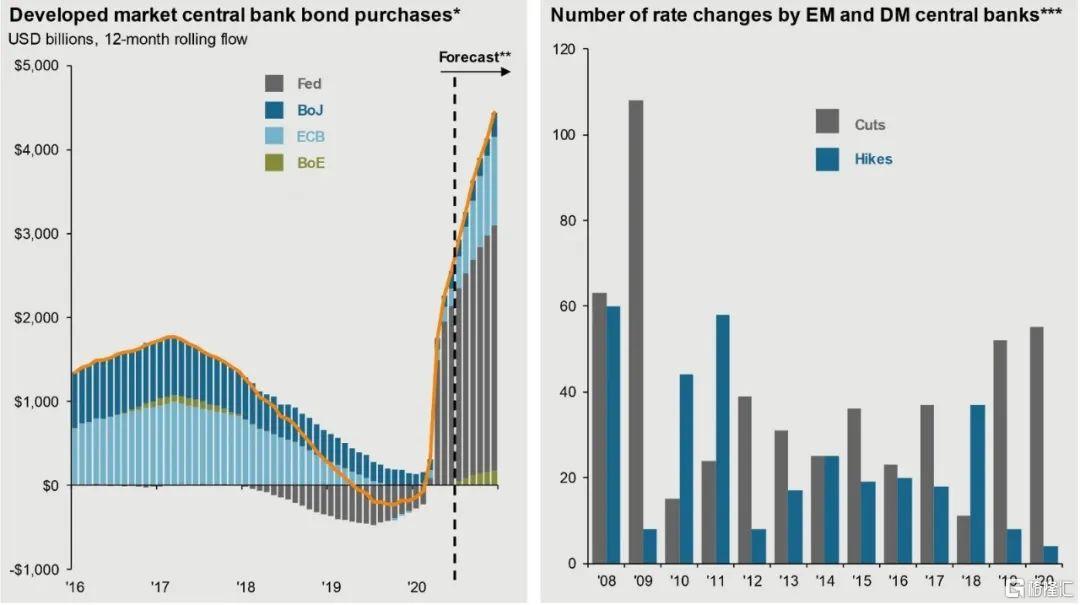

全球货币政策:新冠之后各国央行从缩表转为扩表,并纷纷调低政策利率。

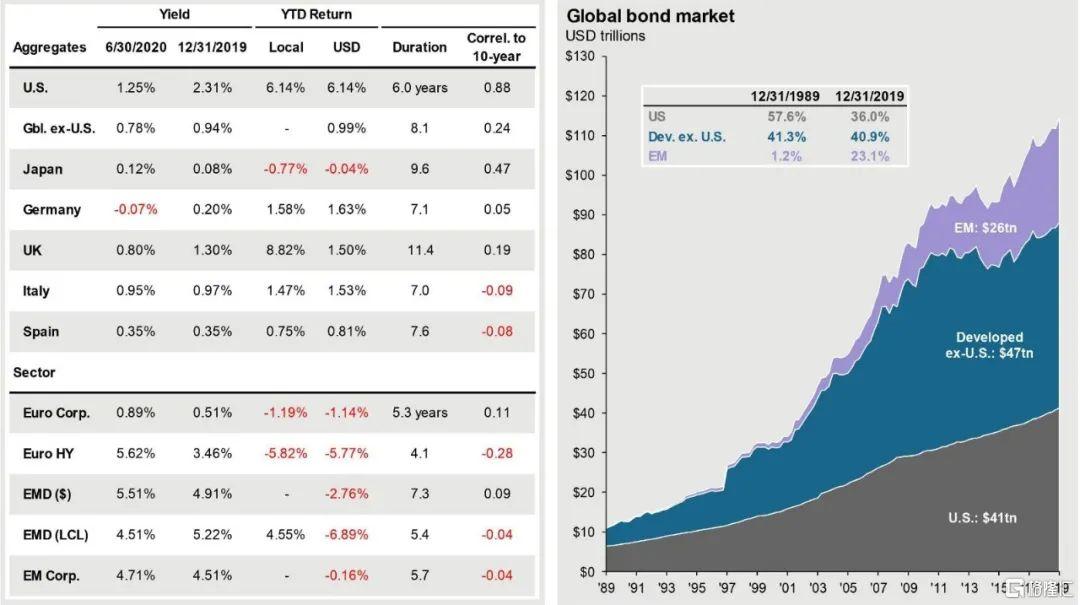

全球固收市场:今年美国整体利率下行最大,美债在全球表现最好,由于货币贬值,欧洲和新兴市场债务的美元回报为负。

全球市场

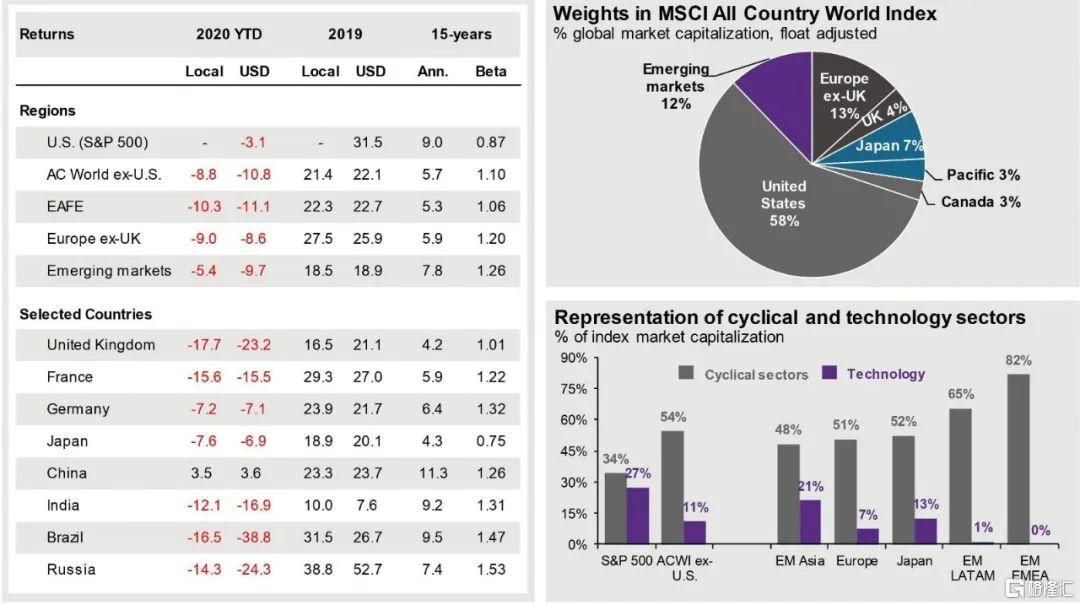

全球股票市场:收到疫情冲击,今年全球股市下跌10%左右,其中美股仅下跌仅3.1%。不过中国市场更加亮眼,取得3.5%的正收益。从过去15年的收益看,中国股市也冠绝全球,年化收益达到11.3%。

全球股市收益归因:股市整体收益可以被拆解为盈利上涨+股息+估值变动+货币变动。其中影响最大的是估值变动,我们看到今年的市场估值迅速下滑又上涨,年中波动高达30%-40%。

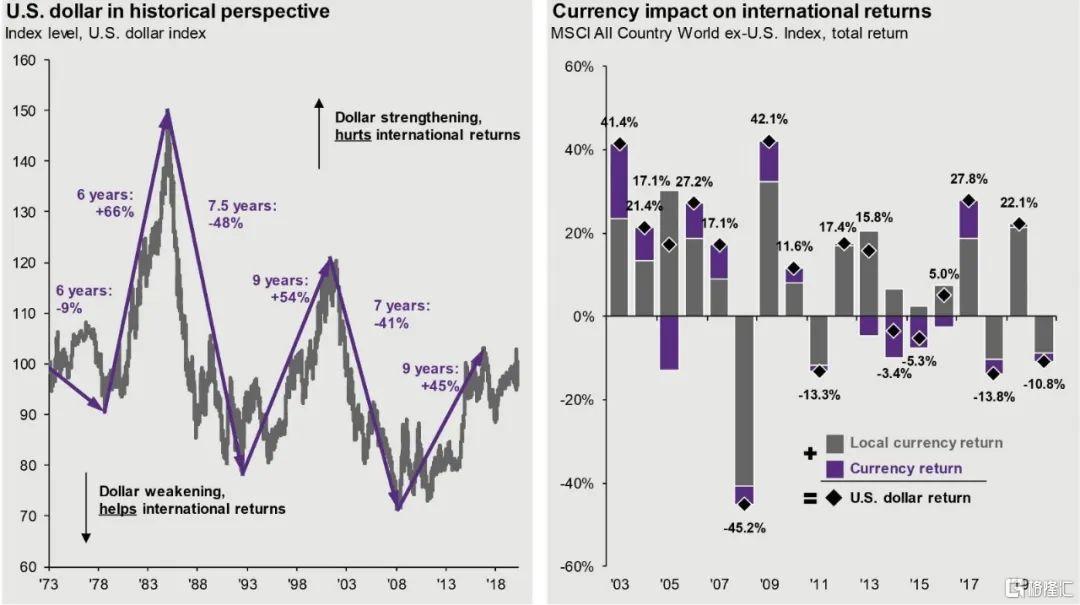

全球股市收益vs货币变动影响:本币的升值/贬值会影响各国股市以美元计价的回报,从历史上美元的大幅波动看,货币变动的影响不可忽略。

美国vs全球历史高低点位:自08年金融危机后美国股市和全球的估值差距就不断拉大,在新冠疫情中两者更是进一步背离。未来随着美元汇率下行与新型市场的经济长期增长,这一关系可能会逆转。

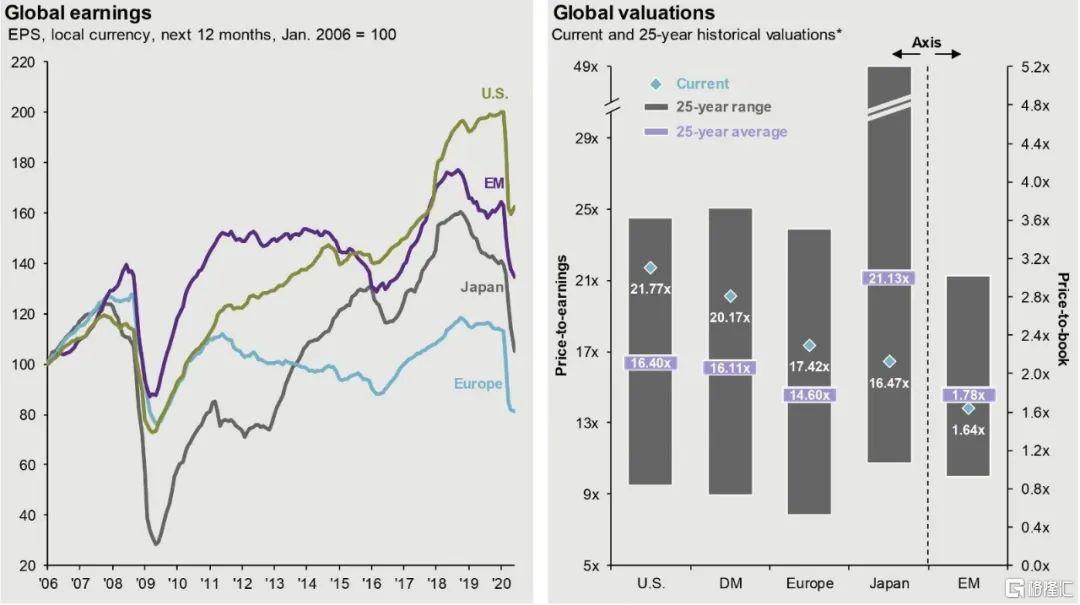

全球股市盈利vs估值:发达国家整体估值相对偏高,从盈利增长和估值角度看,目前新兴市场非常富有吸引力。

全球经济增长:疫情期间PMI暴跌,今年也将成为08年以后首次全球经济负增长年份。

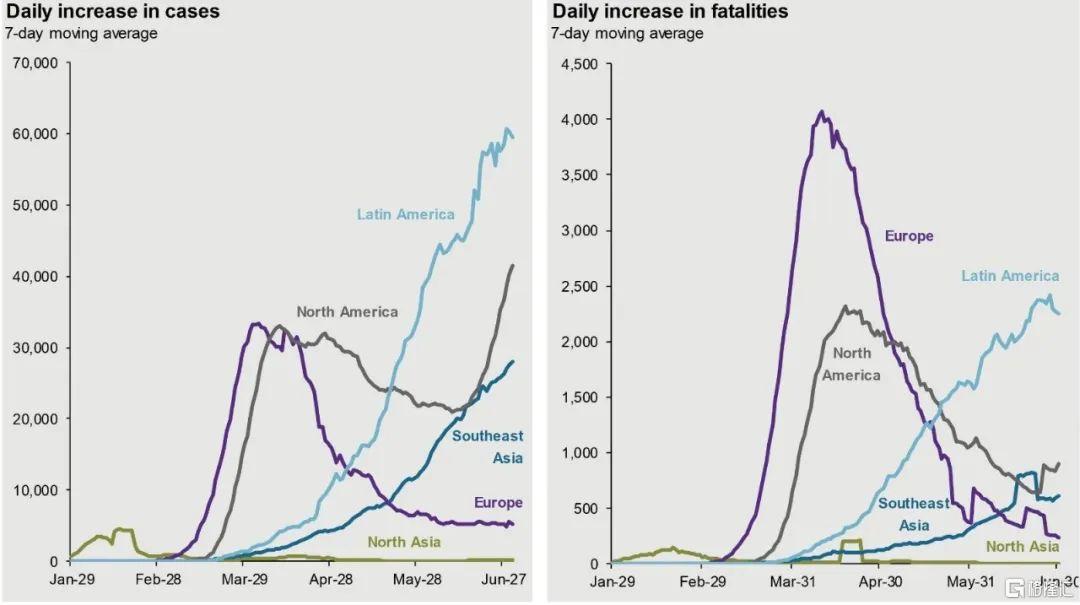

新冠确诊与死亡人数:北美,拉丁美洲和东南亚情况严重,目前新增仍在高位,尚未从第一波疫情冲击中恢复。亚洲和欧洲控制相对较好,为后续经济复苏提供了空间。

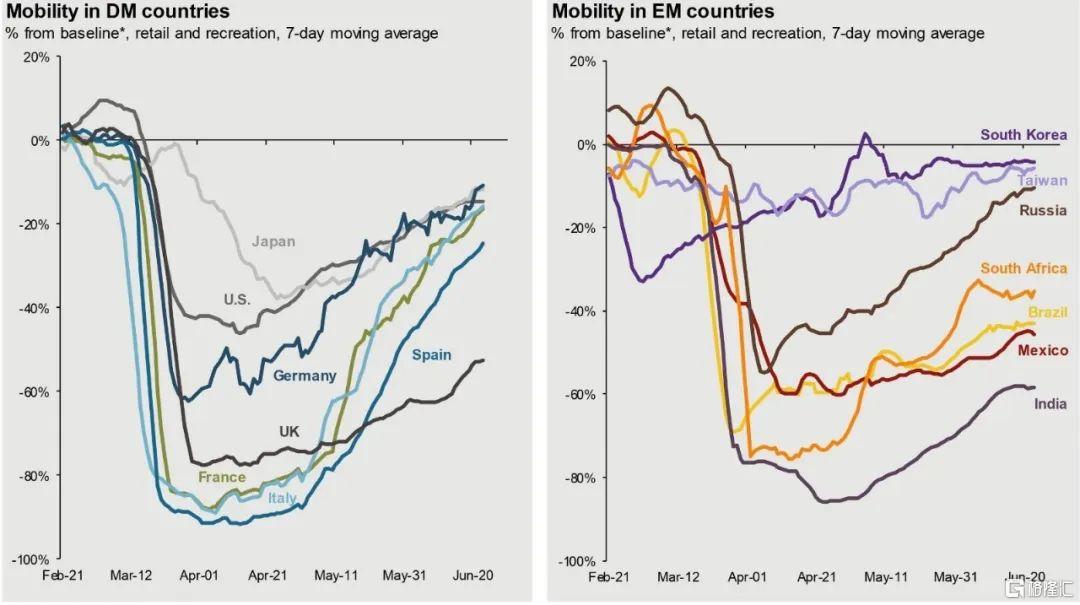

全球高频经济数据:随着经济重启,零售和娱乐活动数据显示各国正在逐渐恢复,其中疫情控制较好的亚洲恢复速度更快。

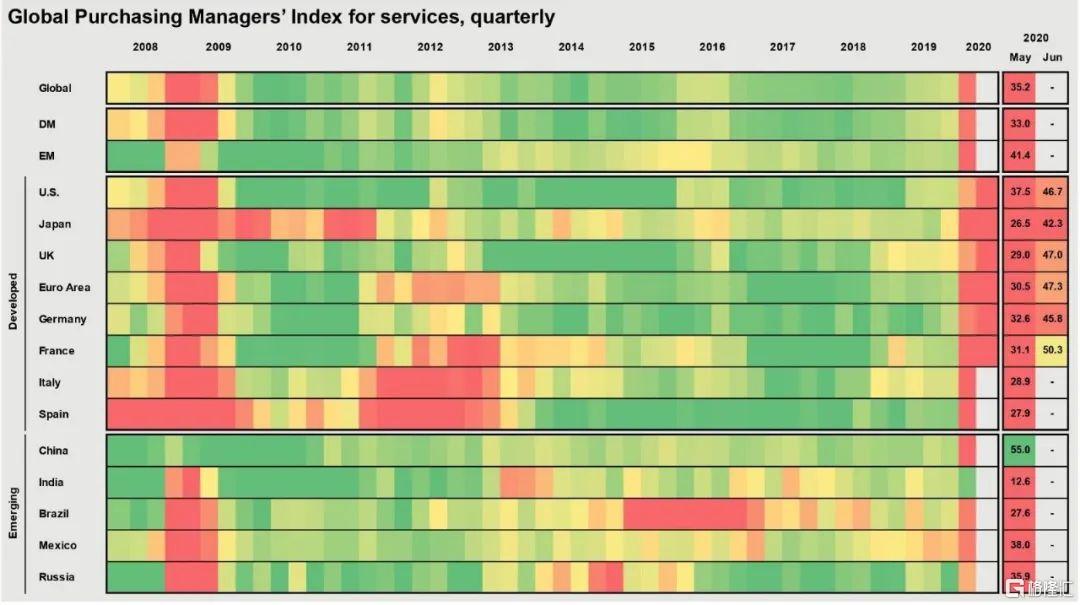

全球PMI季度数据:二季度全球PMI延续下行,其中中国5月PMI 55.0一枝独秀,率先回到荣枯线上方。

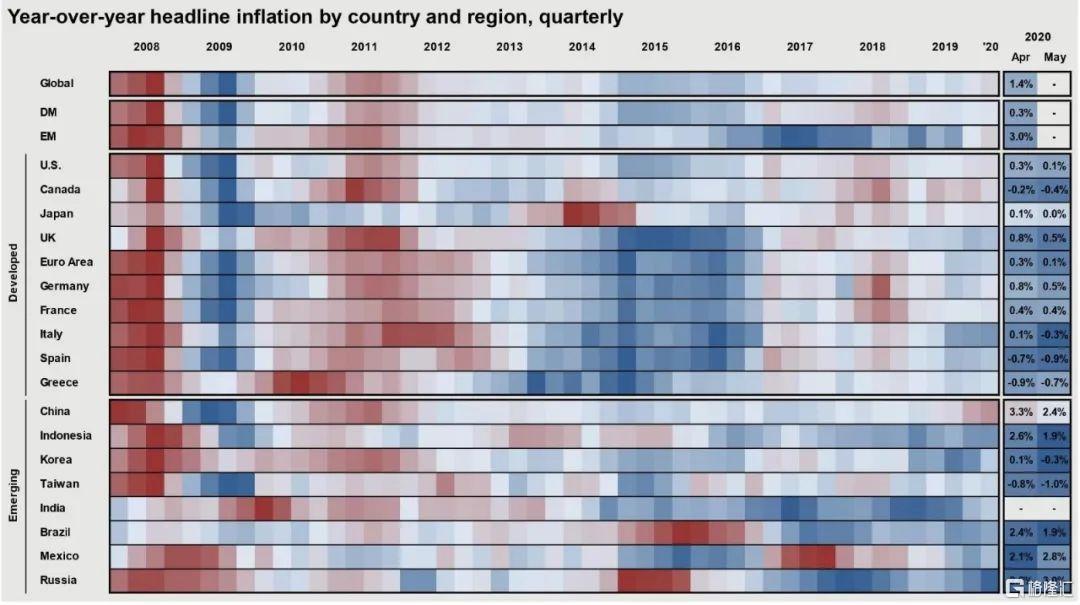

全球通胀季度数据:受益于低油价,全球通胀尚未出现明显上行,其中新兴市场通胀略高于成熟市场。

全球财政支持:疫情期间各国纷纷出台财政刺激政策,以直接补助或者借款的形式支持经济,其中美国直接发放补助的比例最大,占GDP12.3%。

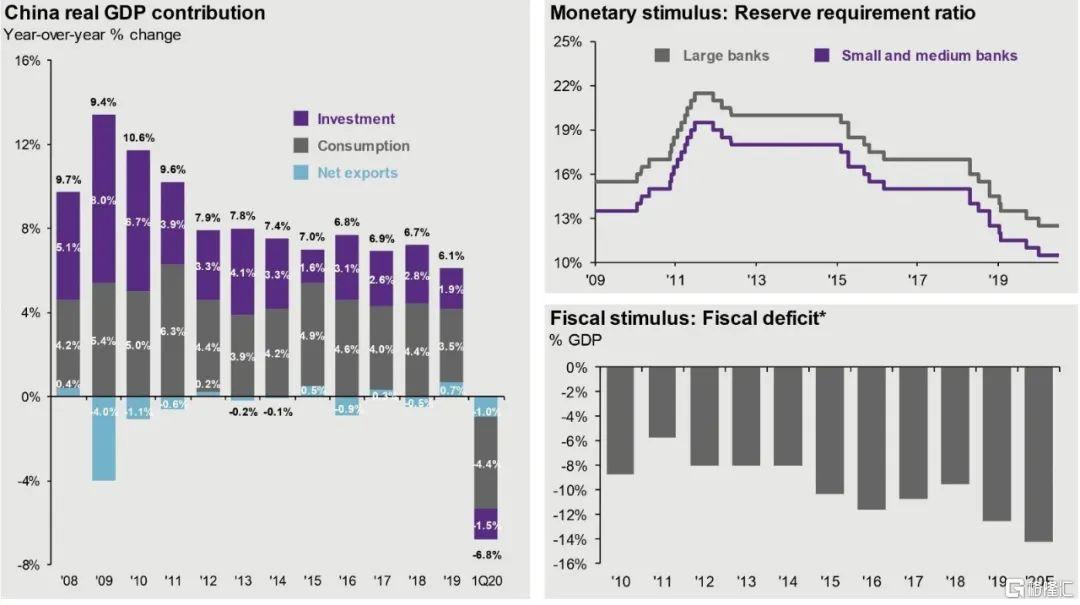

中国经济增长:全球市场中中国市场被单独分析,重要性可见一斑。随着经济发展,我国GDP增长中消费影响的占比逐渐提高。受到疫情影响,政府提高财政赤字,降低银行准备金率来推动经济复苏。

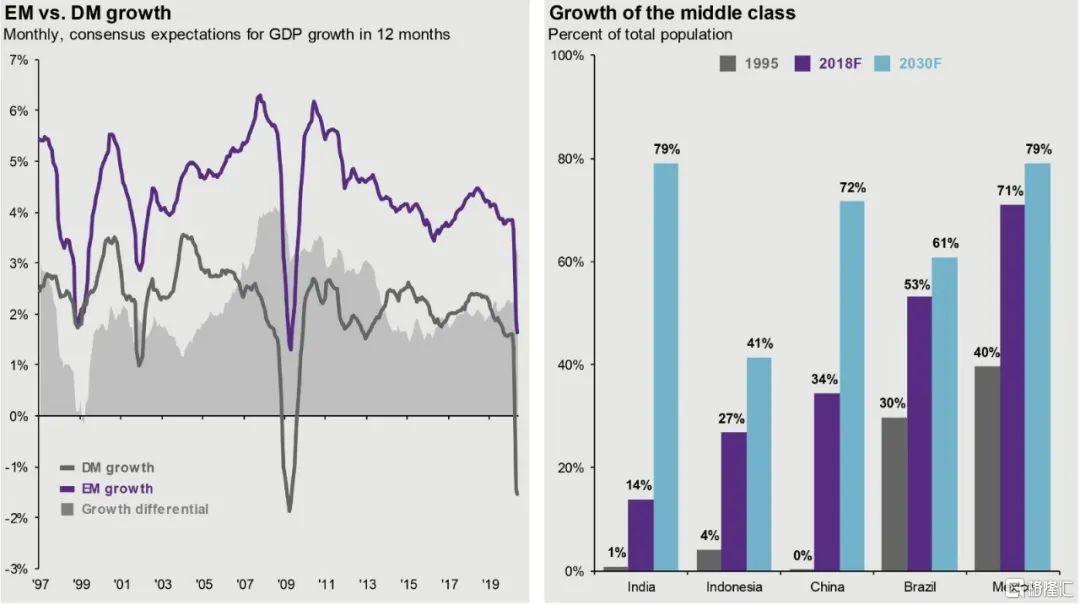

新兴市场:面对疫情,新兴市场预期依然能保持实际GDP正增长。并且预计到2030年,中国和印度的中产阶级比例会上升到70%以上,基于目前的中产阶级比例(中国34%,印度14%),后期经济依然有充足的增长空间。

另类投资

大类资产相关性vs波动率:两个重要的负相关——股票和债券,资产和货币。黄金和债券正相关,但和股票几乎不相关。

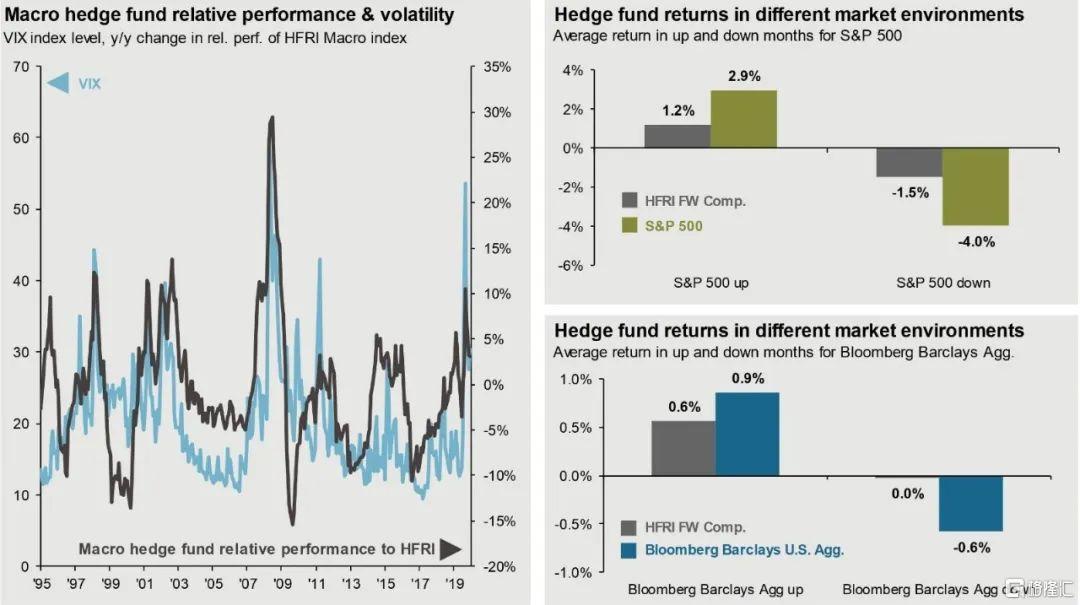

对冲基金:对冲基金整体表现和波动率指数VIX呈正相关,市场越混乱Alpha的机会就越多。同时对冲基金一般在市场下跌时能大幅跑赢整体指数。

私募股权:从长期看,私募股权的杠杆收购/成长投资指数能获得高于二级市场的回报。

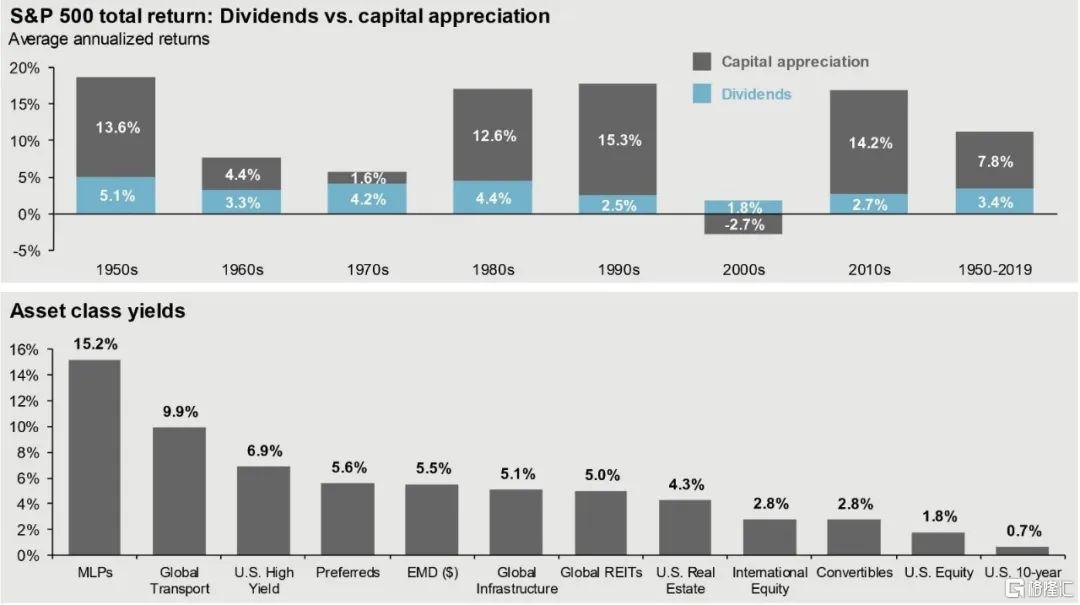

资产收益率比较:短期资本回报率MLP居首,MLP业主有限合伙常见于油气能源企业。

全球大宗商品:大宗商品中农产品和工业品清一色处于历史低位,带动通胀下行。而黄金受避险情绪和低利率推动涨至历史高位。

投资参考

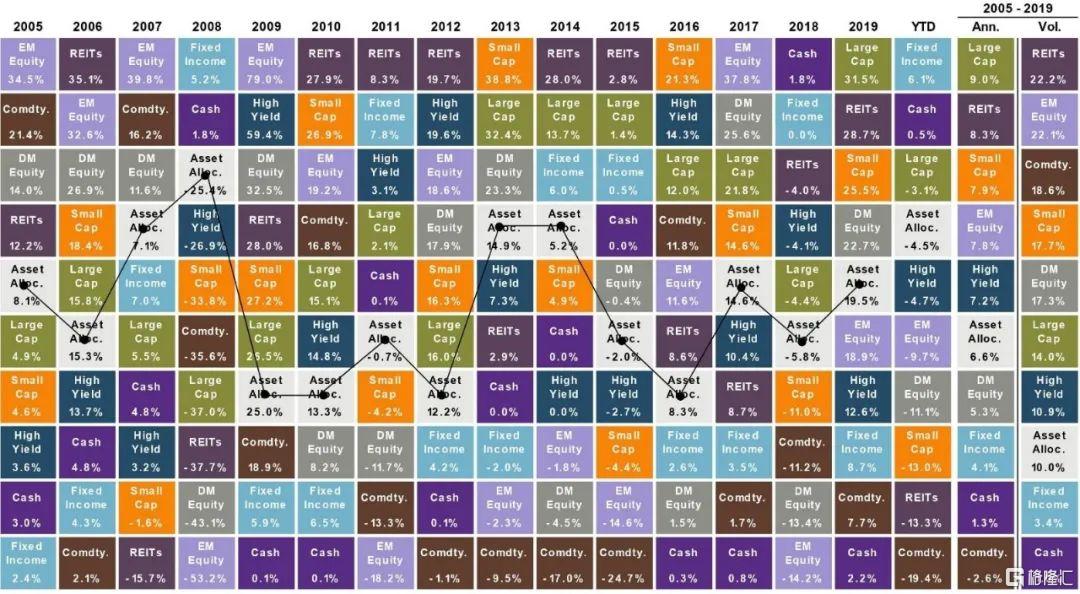

大类资产回报率:今年只有固收产品获得正回报,危机中又一次验证了股债均衡的配置策略。长期看收益最高的资产还是大盘股,15年来年化收益率9%,商品可以说是最惨的资产,长期连现金都无法战胜,15年过去依然负回报。

资金流向:今年资金纷纷流出股债资产以追求安全,人们手中的闲置资金创纪录的突破万亿美元。

投资组合分散化:风险和收益从高到低——股票,股债平衡,债券。从长期角度看,20年以来回报最高的资产是房地产投资信托REIT,同时股债平衡组合的波动较小,防御性较强。

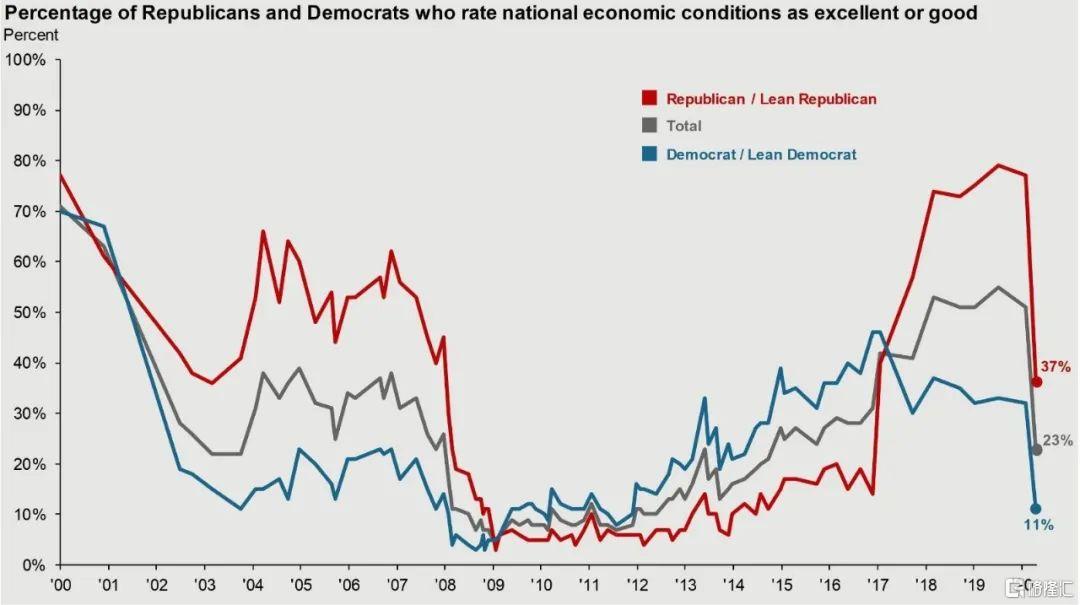

消费者信心vs政治格局:民主党和共和党互相看衰,分别对自己执政期的经济更有信心。01-09小布什(共和党),09-17奥巴马(民主党),17迄今特朗普(共和党)。

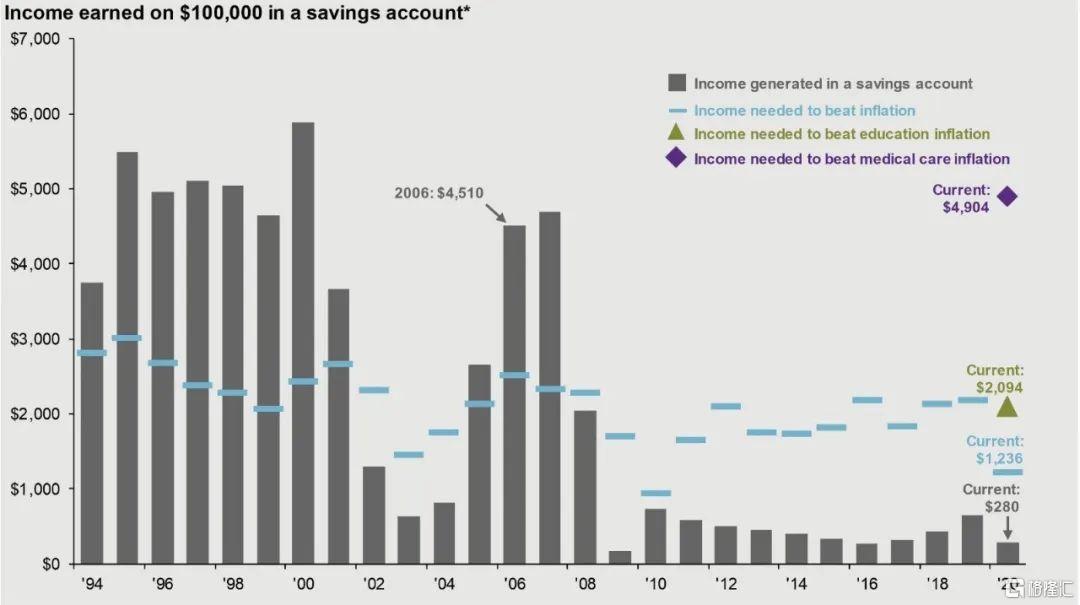

储蓄收益率:近十年来银行存款利率极低,大幅跑输通胀,更跑输教育支出和医疗支出涨幅,长期持有现金是一个非常糟糕的选择。

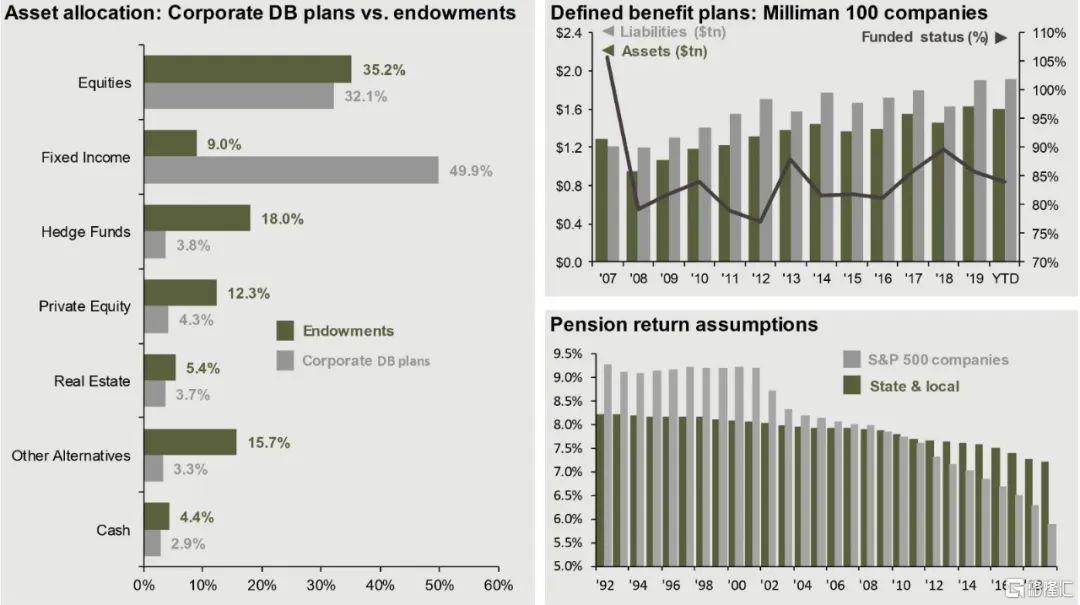

机构投资者行为:企业养老金投资以股债平衡为主,在市场估值提升,利率下降的背景下,养老金的预期回报率也逐年下降。

作者:戴国晨/杰晶维基

编辑:马桂莲

格隆汇授权亚时财经发布。

特别声明:本站转载或引用之图文若侵犯了您的合法权益,请与本站联系,本站将及时更正、删除。版权问题及网站合作,请通过亚时财经邮箱联系:asiatimescn@sina.com热门话题更多>>

国务院国资委网站3月31日发布消息,经报国务院批..[查看详细]

2021-04-01 10:43

3月份中国制造业采购经理指数、非制造业商务活动指..[查看详细]

2021-03-31 10:20

联合国粮农组织公布的数据显示,2021年2月份,..[查看详细]

2021-03-25 15:22

3月22日,中国电子信息产业发展研究院发布的《2..[查看详细]

2021-03-22 16:53

风电板块走强,节能风电拉升涨停,大金重工涨超6%..[查看详细]

2021-03-19 10:47

3月18日,国家互联网信息办公室、公安部加强对语..[查看详细]

2021-03-18 19:36

1-2月份,在以习近平同志为核心的党中央坚强领导..[查看详细]

2021-03-15 14:41

3月11日,国务院总理李克强在人民大会堂三楼金色..[查看详细]

2021-03-12 10:00

今日,核电板块走强,整个指数大涨4%。截至发稿,..[查看详细]

2021-03-08 15:11

今天上午,十三届全国人大四次会议在人民大会堂开幕..[查看详细]

2021-03-05 15:06