险资重仓股开启“牛市行情”,12只标的二季度以来翻倍

发布时间:2020-07-21 发布者:亚时财经

随险资权益资产配置比例上限最高提至45%,险资重仓股再度成为市场聚焦的“中心”。

统计显示,险资2020年一季度持仓组合在二季度以来整体领跑大市。其中,多只重仓股在二季度实现翻倍走势。此外,险资坚守、重仓银行股实现最大“收获”。粗略计算显示,若险资二季度至今持仓和一季度保持一致,则其二季度以来或实现浮盈超2500亿元,持仓市值增长超20%。

险资一季度新进持股“领跑”整体持仓

捕获坚朗五金等中小市值翻倍牛股

险资一季度的持股组合在二季度以来实现整体领跑。统计数据显示,一季度险资共现身364家上市公司前十大流通股股东,持股市值合计达1.23万亿元。其中,新进152股,持仓市值约为300亿元。截至上周五(7月17日)收盘,险资新进152股二季度以来平均实现涨幅30%,高于整体持仓组合25%涨幅,两者均跑赢沪深300指数同期23%的涨幅。

险资一季度调仓偏向中小市值股与更多样化题材,捕获坚朗五金、鸿路钢构等翻倍牛股。资料显示,在险资一季度逾360只持股中,有12只个股在二季度以来实现股价翻倍,包括险资此前持股的凯撒旅业、强生控股、密尔克卫、人福医药。此外,其中一季度新进加仓股中即有8只,包括坚朗五金、鸿路钢构、春风动力、安集科技、佰仁医疗、亚士创能、奥福环保与威华股份,进一步来看,它们多为一些中小市值题材股,如市值多在50~200亿,坚朗五金最高,为380亿元。另一组统计数据显示,险资全部持股平均市值为629亿元;新进152股平均市值则降至477亿元,若剔除茅台,则平均市值降至342亿元。

从斩获颇丰的险资公司以及贡献浮盈较大的标的来看,中国人寿新进“翻倍牛股”坚朗五金,称得上是一个典型。坚朗五金主业为门窗五金系统,二季度以来股价涨幅116 %,据一季度持仓数显示,“中国人寿保险股份有限公司传统-普通保险产品-0 05L-CT001深”持股311.82万股,新进公司第8大流通股股东,持仓市值约为1.7亿元,若中国人寿二季度以来持仓未变,则其或实现浮盈1.9亿元。

无独有偶,另有险资“压中”同为股价翻倍的鸿路钢构。鸿路钢构主业为建筑钢结构,最新市值约为170亿元,二季度以来股价涨幅119%,查阅股东持仓显示,泰康人寿保险有限责任公司-分红-个人分红-019L-FH002深,一季度新进持股411万股,持股市值6163万元,若其持仓保持未变或实现浮盈7360万元。(见表1)

表1 险资一季度新进持股,二季度以来涨幅以及收益居前公司

注:股价表现根据Wind复权口径统计,仅供参考

图源:格隆汇

“精准”布局医药、食品饮料等行业

中国人寿重仓茅台或浮盈超20亿元

除了广泛布局中小市值股,斩获多只翻倍牛股外,险资一季度新进持股中对食品饮料、生物医药的“精准把控”也可圈可点。统计数据显示,一季度新进持股中,险资对食品饮料、家电、计算机、医药等持仓市值均超过20亿元,结合二季度以来险资重点布局行业个股股价表现来看,对食品饮料、医药生物等行业布局“准确率”最高。

险资一季度新进贵州茅台、恒顺醋业两只食品饮料行业个股,两者二季度以来分别上涨50%与31%。一季度持股数据显示,“中国人寿保险股份有限公司-传统-普通保险产品”持仓茅台374万股股份,持仓市值达41亿元,以茅台二季度以来涨幅测算,中国人寿若持股保持未变,浮盈或超20亿元。除了茅台,险资布局恒顺醋业也斩获不菲。股东持仓数据显示,一季度恒顺醋业获“百年人寿保险股份有限公司-分红保险产品”新进增仓500万股,持仓市值9801万元,公司股价二季度以来上涨超30%,百年人寿或实现浮盈超3000万元。

在险资重仓的食品饮料标的表现上佳外,其布局的生物医药也在二季度以来收获超40%的涨幅。在险资新进的13只医药个股中,仅1股下跌,“准确率”超90%。一季度末,险资新进持仓中,医药股持仓市值22亿元,以险资公布持仓市值与二级市场表现测算,华海药业、乐普医疗均为险资“贡献”超2亿元浮盈。

华海药业一季度获“前海人寿保险股份有限公司-分红保险产品”新进持仓1919万股,一跃成为公司第3大流通股东,季末持仓市值49343.39万元。二季度以来华海药业股价上涨57%,前海人寿或实现浮盈28544.46万元。此外,乐普医疗一季度获华夏人寿新进增仓2479万股股份,持仓市值89819万元。乐普医疗二季度以来上涨22%,华夏人寿或浮盈20561.32万元。

重仓银行股斩获最大收益

安邦坚守招行或浮盈超百亿元

分行业看,为险资贡献最大浮盈的是银行。统计数据显示,险资一季度末持仓银行市值最高为4575亿,(剔除中国人寿保险(集团)公司对中国人寿持股),整体上以银行为“压舱石”。二季度以来,申万银行板块上涨11%,险资持仓12只银行股,平均涨幅为7.29%,虽涨幅较低,但因险资大仓位持仓银行实现浮盈达271亿元。

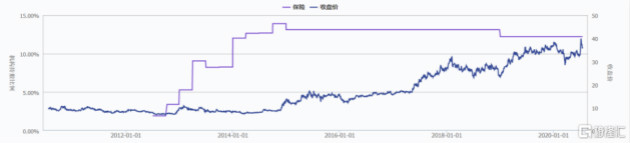

在险资长期持有的标的股中,招行、浦发、兴业、民生与杭州银行这5只银行股为险资贡献浮盈均超10亿元,合计贡献浮盈超过247亿元,其中招行即超百亿元,达123亿元。股东持仓数据显示,“和谐健康保险股份有限公司-传统-普通保险产品”、“大家人寿保险股份有限公司-保守型投资组合”一季度末共持有招行25.17亿股股份,合计持仓市值约为812亿元。二季度以来,招行上涨15.24 %,以上两只险资产品若持仓未变,或实现浮盈超123亿元。(见附图,表2)

附图 招行近十年,险资持股数据

数据来源:Wind、红周刊

表2 险资重仓银行股,以及二季度以来银行股贡献浮盈情况

注:股价表现根据Wind复权口径统计,仅供参考

图源:格隆汇

作者:齐永超/证券市场红周刊

编辑:唐浩

格隆汇授权亚时财经发布。

特别声明:本站转载或引用之图文若侵犯了您的合法权益,请与本站联系,本站将及时更正、删除。版权问题及网站合作,请通过亚时财经邮箱联系:asiatimescn@sina.com热门话题更多>>

国务院国资委网站3月31日发布消息,经报国务院批..[查看详细]

2021-04-01 10:43

3月份中国制造业采购经理指数、非制造业商务活动指..[查看详细]

2021-03-31 10:20

联合国粮农组织公布的数据显示,2021年2月份,..[查看详细]

2021-03-25 15:22

3月22日,中国电子信息产业发展研究院发布的《2..[查看详细]

2021-03-22 16:53

风电板块走强,节能风电拉升涨停,大金重工涨超6%..[查看详细]

2021-03-19 10:47

3月18日,国家互联网信息办公室、公安部加强对语..[查看详细]

2021-03-18 19:36

1-2月份,在以习近平同志为核心的党中央坚强领导..[查看详细]

2021-03-15 14:41

3月11日,国务院总理李克强在人民大会堂三楼金色..[查看详细]

2021-03-12 10:00

今日,核电板块走强,整个指数大涨4%。截至发稿,..[查看详细]

2021-03-08 15:11

今天上午,十三届全国人大四次会议在人民大会堂开幕..[查看详细]

2021-03-05 15:06